In questo articolo parleremo della dinamica delle scorte di magazzino e dei blocchi delle catene di distribuzione.

Luke Templeman di Deutsche Bank ha per primo spiegato l’effetto bullwhip che si verifica quando ci sono ondeggiamenti improvvisi della domanda e delle scorte di magazzino.

La pandemia del 2020 ha innescato una delle piu’ macroscopiche fra queste oscillazioni di tipo bullwhip, che, visto l’aggiungersi di nuovi fattori destabilizzanti, come la guerra e possibili nuove pandemie, reali o indotte, continueranno ad alternarsi finché, si spera, non troveranno un equilibrio.

Le oscillazioni “bullwhip” sono iniziate allo scoppio della pandemia covid, durante il quale le catene di approvvigionamento dall’Asia furono messe in lockdown, spingendo i rivenditori in occidente ad aumentare gli ordini per mantenere le scorte di magazzino.

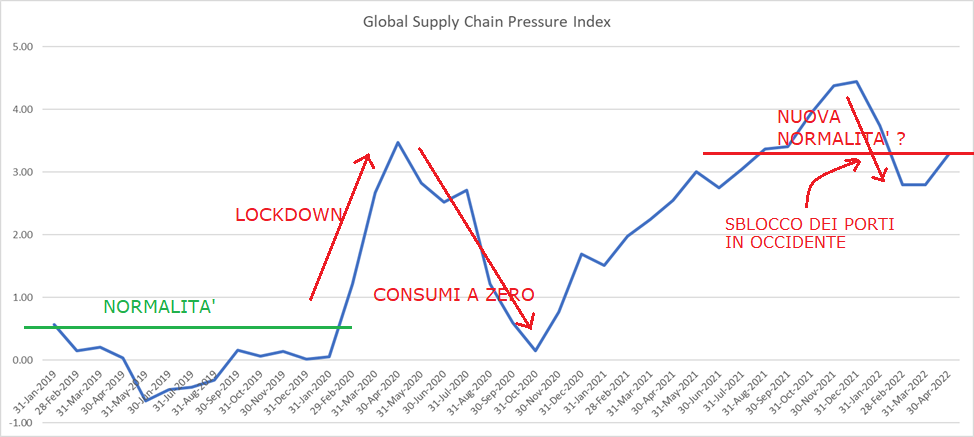

Il grafico qui sotto accompagnerà il nostro discorso, indicandoci l’andamento dei blocchi delle catene di approvvigionamento, dall’inizio della pandemia a oggi.

Le prime due frecce rosse indicano un salto innaturale della curva blu (che rappresenta l’aumento o la diminuzione dei blocchi nelle catene di approvvigionamento).

2020: Prima oscillazione bullwhip: azzeramento della domanda e delle scorte

La prima salita della curva infatti era effetto dei primi lockdown in Asia, mentre la brusca discesa successiva non indica un ritorno alla normalità, ma piuttosto il fatto che i consumi, a causa degli stessi lockdown esportati in occidente, erano crollati a zero, come lo erano le richieste di nuovi ordinativi da parte di grossisti e rivenditori.

La proclamazione dei lockdown in occidente dunque ha fatto precipitare la domanda e, dopo poco tempo, anche le scorte, sia dei grossisti che dei rivenditori.

Questa è percio’ la prima delle oscillazioni di tipo bullwhip delle scorte.

2021: Seconda oscillazione bullwhip: congestione delle catene di distribuzione e aumento dei prezzi

Alla ripresa dei consumi nel 2021 molte aziende non avevano scorte sufficienti per soddisfare i clienti.

L’urgenza di ricostituire le scorte di magazzino con nuovi ordinativi, accoppiata pero’ al persistere del blocchi delle catene di approvvigionamento hanno provocato l’inizio dell’ ormai famigerato trend di aumento dei prezzi che continua tuttora.

Nel grafico, questa fase corrisponde alla salita della curva blu dal minimo “innaturale” toccato a ottobre 2020 fino ai livelli piu’ elevati, raggiunti alla fine del 2021.

2022: Terza oscillazione bullwhip: parziale riapertura delle catene di distribuzione e ripresa delle scorte, tranne per le merci provenienti dall’Asia

Il 2022 ha visto una graduale risoluzione della congestione nei porti in occidente (indicati dalle frecce e dalla scritta nel grafico). Secondo l’ultimo rapporto di JPMorgan, ad esempio, il numero di navi all’ancora e in avvicinamento a Los Angeles e Long Beach è tornando ai livelli precedenti la pandemia di covid.

Quindi, se non fosse per il persistere dei blocchi dei porti cinesi, saremmo già entrati nella fase terminale dell’ “effetto bullwhip”, dove i rapporti tra scorte e vendite si invertono e raggiungono finalmente un equilibrio.

Infatti, se la Cina aprisse davvero i suoi porti, i prezzi dei cosiddetti beni “core” crollerebbero, alcuni quasi da un giorno all’altro, mentre i prezzi non core (cibo ed energia) esploderebbero ancora più in alto.

Tutto cio’ sarebbe l’effetto di un brusco calo degli ordini dei rivenditori, i quali cercherebbero di ridurre le loro scorte esistenti anche con delle campagne di sconti che accelererebbero la caduta dei prezzi di alcuni articoli.

Ma la domanda è: siamo davvero sicuri che la curva blu sia destinata a tornare ai livelli “normali” precovid, evidenziati dalla retta verde a sinistra del grafico?

In altre parole: siamo sicuri che la Cina riprenderà a commerciare con l’occidente come se niente fosse?

La nuova normalità delle dinamiche delle scorte e della catena di distribuzione

Quella rassicurante retta verde indica un tempo vicino a noi solo cronologicamente.

Nei due anni e mezzo successivi, purtroppo, ci sono stati cosi’ tanti cambiamenti da mettere in dubbio il ritorno della globalizzazione cosi’ come eravamo abituati a pensarla.

E sta di fatto che quella retta verde potrebbe tornare a esistere solo se tornassimo ai parametri di allora, cioè se tornasse la globalizzazione “vecchio stile”…

Ora, tutti speriamo che sia cosi’, ma mi sembra che le ultime decisioni dell’Unione europea sull’embargo energetico russo vadano esattamente nella direzione contraria.

Quindi è lecito fare un’altra ipotesi, secondo la quale non torneremo piu’ a quella normalità, ma, al contrario, raggiungeremo un nuovo assetto della dinamica delle scorte e delle catene di distribuzione, con una limitazione permanente dei commerci tra oriente e occidente che farebbe restare la curva blu nei pressi della “nuova normalità” indicata nel grafico.

Dal punto di vista dei trend di borsa, dovremmo quindi tenere in conto la possibilità che a un certo punto si creino due trend di breve-medio periodo:

– un primo trend a ribasso di breve periodo, quando i mercati inizieranno a capire che la caduta verticale dei prezzi (su cui stanno scommettendo ora) non ci sarà, ma semmai avremo una discesa moderata o discontinua causata piu’ dalle capacità dei governi occidentali di “castigare” i consumi che dal ritorno della globalizzazione e del libero commercio.

-un secondo trend laterale-ribassista che potrebbe ridurre la portata dei trend a rialzo innescati dalla dinamica legata alla futura probabile recessione e alla conseguente reazione di allentamento monetario della Fed.

In ultima analisi, la dinamica delle scorte e delle catene di distribuzione (legata alla dinamica dei prezzi e all’inflazione) è un fattore in piu’ che dovremo aggiungere agli altri che abbiamo trattato nei nostri ultimi due articoli (ossia, la dinamica inflazione-disinflazione, i limiti oggettivi della manovra aggressiva della Fed e il braccio di ferro tra la Fed e le banche).