Dire che una borsa è sopravvalutata solo perché i prezzi dei suoi titoli sono in continua crescita, è una affermazione molto popolare di questi tempi, ma, come vedremo in questo articolo, non ha nulla di scientifico.

Gli “addetti ai lavori” stimano il vero valore di un indice o anche di un sigolo titolo di borsa con calcoli ben precisi che sembrano essere del tutto ignoti ai “praticoni” che spesso scrivono sui media finanziari italiani.

In questo articolo metteremo in relazione in modo scientifico e rigoroso il rendimento delle azioni con il rendimento dei titoli di stato (cioè con i famosi “tassi d’interesse”) per capire con una certa precisione se i titoli di un indice, o anche un singolo titolo, sono sopravvalutati o sottovalutati.

- Vuoi ricevere GRATIS analisi di questo tipo direttamente al tuo indirizzo email? CLICCA QUI -

Iniziamo col calcolare se un titolo o un indice sono sopravvalutati o sottovalutati rispetto agli utili netti dell’azienda o delle diverse aziende quotate nell’indice.

Primo calcolo: valutare se un’azienda o un indice sono sottovalutati o sopravvalutati di per se’

Cos’è il rendimento di una azione? Non è altro che l’utile netto della azienda, diviso il numero di azioni di quell’azienda (EPS, acronimo inglese che sta per “Earing per Share”).

La domanda che dobbiamo farci è: questo rendimento (EPS) è coerente o meno con il prezzo che quell’azione ha sul mercato?

In altre parole, il prezzo di quel titolo è più basso o più alto di quanto rende realmente l’azienda sottostante?

Dobbiamo perciò dividere l’EPS dell’azione per il prezzo dell’azione stessa, ottendendo il cosiddetto EY (“Earning Yeld”).

Quanto più basso è EY, tanto più sopravvalutata è quella azione, e viceversa.

Questo dunque è il calcolo da fare per capire se un titolo è sopravvalutato o sottovalutato di per sé. Ed è già un modo un pò piu rigoroso per determinare il vero valore di un titolo o un indice.

Ma, come vedremo qui di seguito, esiste una misura molto più accurata per determinare il vero valore di un titolo. Ed è quella che mette in relazione EY con i rendimenti dei titoli di stato.

Secondo calcolo: valutare se un’azienda o un indice sono sottovalutati o sopravvalutati rispetto alle obbligazioni di stato

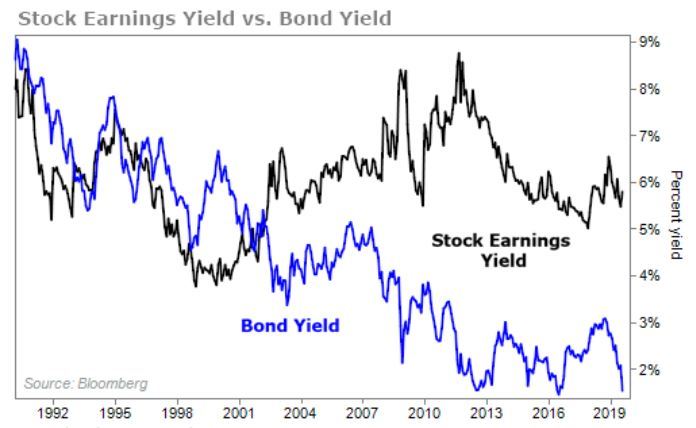

Il grafico sotto fa un confronto tra EY, cioè il rendimento azionario (linea nera) e quello obbligazionario (linea blu) dagli anni ’90 a oggi:

Il grafico ci mostra che nel corso della storia (fino al 2007 circa) il rapporto tra rendimento delle azioni e i tassi di interesse (il rendimento delle obbligazioni di stato) si è sempre autoregolato. Intendo dire, banalmente, che quando le due linee tendono a separarsi, poi accade qualcosa che le fa di nuovo riavvicinare.

Alla fine del 1999, ad esempio, le obbligazioni pagavano quasi il 7% di interesse, mentre il rendimento degli utili sulle azioni era di circa il 3,5%. Infatti la linea blu (rendimento delle obbligazioni) si era disposta molto sopra rispetto alla linea nera (rendimento delle azioni).

Dato che il rendimento è sempre inverso al prezzo (sia per le azioni che per le obbligazioni), possiamo dire che nel 1999 le obbligazioni, avendo un rendimento più elevato rispetto alle azioni, avevano di conseguenza un prezzo inferiore, quindi erano sottovalutate, cioè “a buon mercato” rispetto alle azioni.

Quindi il fatto che la linea blu era molto sopra alla linea nera indicava, in sostanza, che le obbligazioni erano molto sottovalutate (cioè avevano un prezzo molto basso) rispetto alle azioni (eravamo infatti alla fase finale della famosa bolla delle “dotcom”, cioè dei titoli informatici, con i prezzi delle azioni ormai alle stelle).

Sappiamo tutti com’è andata dopo: il crollo della bolla ha riportato il mercato azionario a una situazione di maggiore parità rispetto al mercato obbligazionario (infatti intorno al 2001 la linea nera e la blu tendono a riavvicinarsi e a incrociarsi, indicando che i prezzi nei due settori si erano riequilibrati).

A partire dal 2003 poi, i rendimenti azionari (linea nera) iniziano a essere costantemente maggiori rispetto ai rendimenti obbligazionari (quindi con prezzi sottovalutati, rispetto a quelli obbligazionari). E questo divario è aumentato con l’inizio delle politiche espansive della banca centrale americana, che ha portato i rendimenti dei titoli di stato ai livelli più bassi di sempre.

In conclusione, oggi le azioni USA sono sopravvalutate o sottovalutate?

Dopo il 2016, con il tentativo della banca centrale di rialzare i tassi d’interesse, i due grafici sembravano timidamente tentare un riavvicinamento. Ma si è trattato di un trend di breve durata, perché, come sappiamo, la Federal Reserve ha fatto marcia indietro sui tassi.

Arriviamo così al mese di agosto, dove i rendimenti dei Treasuries a 10 anni sono scesi a un livello pazzesco, inferiore all’1,5% (linea blu che crolla all’estrema destra del grafico), mentre nel frattempo, con un rapporto P / E di 19, il rendimento degli utili sulle azioni è risalito, superando il 5%.

I titoli azionari sono quindi ridiventati prepotentemente a buon mercato, rispetto alle obbligazioni.

Per far avvicinare nuovamente la linea nera a quella blu si dovrebbe avere un forte rialzo dei tassi d’interesse; cosa assolutamente improbabile di questi tempi…oppure le azioni dovrebbero iniziare un robusto trend a rialzo per un anno o più (ed è l’ipotesi che ci sembra più probabile e che abbiamo sempre sostenuto anche in altri articoli).

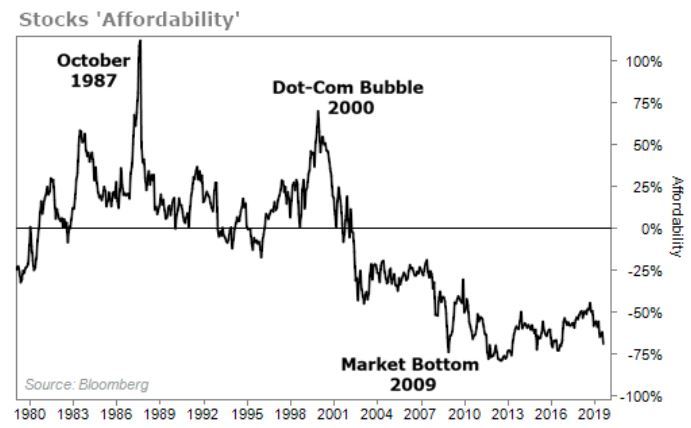

Bloomberg ha sintetizzato la situazione con il grafico qui sotto, che riunisce in una singola curva il rapporto tra i rendimenti obbligazionari e quelli azionari:

In questo modo è ancora più evidente l’estrema svalutazione del mercato azionario rispetto a quello obbligazionario, soprattutto se confrontiamo il livello attuale della curva rispetto al picco che aveva raggiunto durante la bolla delle “dotcom”.

Da questo grafico si vede inoltre che dagli anni ’80 a oggi, questa misura non ha mai sbagliato nel valutare il vero valore dei titoli azionari.

E il motivo è semplice. Se ci fai caso, questo calcolo è un modo indiretto (ma scientificamente elegante) per mettere in relazione il valore delle azioni con la quantità di liquidità in circolazione.

- Vuoi sapere GRATIS cosa dicono anche tutti gli altri indicatori statistici? CLICCA QUI -

Le attuali politiche dei tassi negativi mettono enorme liquidità a disposizione per banche e grandi fondi, che hanno così un potere d’acquisto che surclassa l’aumento dei prezzi delle azioni.

Ecco perché misurare il valore delle azioni in relazione ai tassi d’interesse ha molto più senso e ci dice realmente se le azioni sono sopravvalutate o sottovalutate, rispetto ai soldi disponibili per comprarle.

E’ come se al mercato le mele aumentassero di prezzo ogni mese e contemporaneamente le massaie ricevessero dallo stato montagne di soldi gratis per comprarle.

Comprenderai che in questo caso l’aumento di prezzo delle mele sarà trascurabile rispetto al crescente potere d’acquisto delle massaie.

La stessa cosa vale per le borse azionarie americane. In relazione alla liquidità gratis disponibile, il loro prezzo è ancora piuttosto basso, nonostante il costante aumento delle quotazioni.

Dobbiamo investire ancora nella borsa americana oppure è ora di ritirarsi?

In conclusione, come stiamo dicendo in tutti i nostri ultimi articoli, non è il momento per tirare i remi in barca nel mercato azionario, ma anzi bisogna sfruttare tutti i tweet di Trump e altre eventuali follie del mercato per aprire posizioni nei forti ribassi, in modo da sfruttare il trend a rialzo che, in base a quanto detto nel paragrafo precedente, nei prossimi mesi tenderà a far riavvicinare le due curve (la nera e la blu) del primo grafico.

Usare calcoli accurati e scientificamente validi consente di posizionarsi in modo forse controintuitivo rispetto alla massa, ma è l’unica via per per prendere decisioni realistiche che possano davvero portare a dei guadagni.

Con i nostri criteri basati sulla scienza, più che sull’emotività della massa, continueremo a monitorare la borsa USA e tutti gli altri settori di investimento.

La corsa a rialzo che noi prevediamo non durerà molto e sarà l’ultimo sussulto del lungo mercato toro della borsa USA, che dura ormai da quasi 10 anni. Quindi sarà necessario continuare a monitorare il mercato per individuare i primi segni di esaurimento del trend in modo da uscire prima che inverta a ribasso (e resterà ribassista per alcuni anni). Resta dunque in contatto con noi per ricevere le nostre prossimi analisi. Ti avviseremo in tempo ogni volta che ci sarà qualche importante cambiamento nei trend della borsa USA e di tutte le borse globali.

Se non lo hai ancora fatto, iscriviti per ricevere GRATIS i nostri prossimi articoli direttamente al tuo indirizzo email.

Il team di Segnali di Borsa