In queste settimane le borse di tutti i paesi vanno giù.

Una situazione ottimale per i blog catastrofisti, che diffondono terrore pubblicando articoli che vengono riciclati da 10 anni, sperando che questa volta ci “azzecchino”.

Per carità, anche noi siamo i primi a dire che per molti aspetti l’economia mondiale è destinata al collasso, ma bisogna anche saper distinguere i falsi allarmi dalle vere anticipazioni della crisi.

E qui siamo di fronte a un falso allarme, almeno per quanto riguarda la borsa USA.

Tieni ben presente questa precisazione: sto parlando della borsa USA e solo di quella. E’ bene non allargare l’ottimismo alle altre borse, come quelle europee, dove invece ci sono davvero segni preoccupanti di deterioramento (te ne parleremo in articoli successivi).

Ora vado diritto al punto.

L’argomento cardine con cui alcuni analisti dichiarano morta la borsa americana è il fatto che i titoli di questo mercato hanno prezzi troppo alti e quindi non hanno spazio per salire ancora.

L’indicatore che usano per affermare ciò è il P/E ratio, che misura il prezzo di un titolo in rapporto alla capacità dell’azienda sottostante di fare profitti.

Dal momento che il P/E medio dei titoli nella borsa USA dagli anni ’50 a oggi è di 16,53, il valore di P/E che questi titoli hanno raggiunto oggi (19,98) è, secondo loro, troppo alto.

In altre parole, questi titoli sarebbero ormai sovraquotati rispetto al loro reale valore economico.

Ma è davvero cosi?

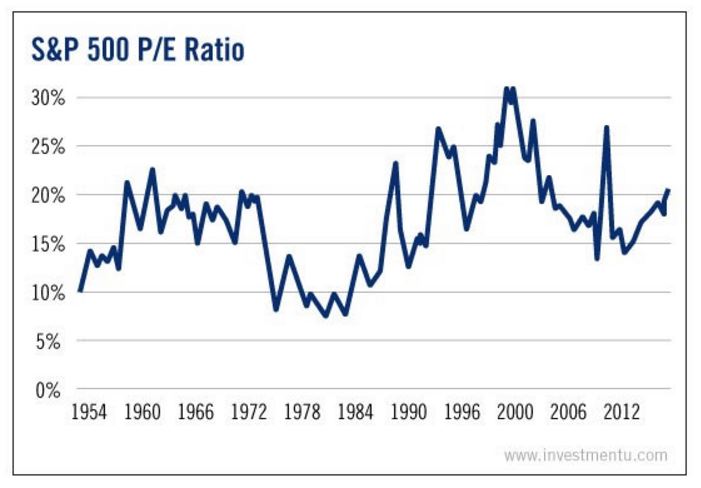

Beh, questo grafico in realtà ci dice il contrario:

Basta un’occhiata per vedere che il valore medio di P/E raggiunto oggi (all’estrema destra della curva) è ancora molto lontano da quello raggiunto in prossimità delle bolle scoppiate negli anni precedenti (ad esempio negli anni ’90 e all’inizio del 2000).

Ma, se è così, quali sono le vere ragioni economiche e di mercato che mantengono ancora in pista i titoli americani?

Alla base c’è sempre l’ambiente economico a tassi zero creato dalle banche centrali di tutto il mondo.

Anche se la Federal Reserve alzasse davvero i tassi dei titoli di stato a breve termine (e non è detto che lo farà prima di dicembre), la politica generale di mantenere i tassi a zero non cambierebbe.

Si tratterebbe solo di un’operazione di facciata nel tentativo di far tornare gli investitori ai titoli di stato. Tentativo che avrà vita molto breve.

In realtà, i tassi medi resteranno per moltissimo tempo bassi, intorno all’1%, e quindi la fuga dai titoli di stato che non rendono più nulla continuerà e sarà inarrestabile.

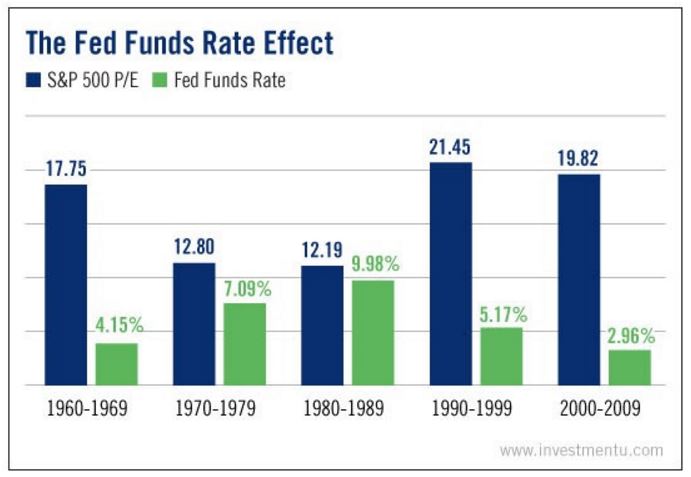

Tornando al fattore prezzi, se guardiamo a un livello più profondo il rapporto tra il P/E medio dei titoli USA e i tassi d’interesse medi della Federal Reserve, scopriamo che ai tassi medi attuali, il livello di P/E che ad alcuni sembra troppo alto, in realtà è troppo basso:

Il grafico sopra ci mostra che in effetti esiste una correlazione inversa tra P/E (in blu) e tasso medio della Federal Reserve (in verde).

Infatti i periodi in cui il P/E è stato più basso ( blocchi degli anni ’70 e anni ’80) il tasso medio è stato il più alto.

Tuttavia, notiamo anche che storicamente non è mai esistito un tasso medio della Fed così basso quanto lo è oggi (intorno all’1%).

Il P/E dell’ultimo blocco a destra (anni dal 2000 al 2009) era coerente con un tasso medio del 2,96%. Un tasso basso, si, ma molto più alto del tasso attuale!

Il tasso attuale (circa 1%) è infatti sceso del 196% rispetto a quello!

Ciò vuol dire che il P/E attuale, pari a 19,98, è ancora molto vicino a quello degli anni 2000-2009 in cui il tasso medio era più alto del 196%.

Quindi, dal punto di vista storico, il P/E medio dei titoli di borsa americani di oggi non è affatto alto, come dicono alcuni analisti, ma anzi è addirittura ancora troppo basso, rispetto al tasso estremamente basso dell’1% raggiunto dalla Fed!

Dunque la fuga dai titoli di stato e dai titoli a rendita fissa non è affatto nelle fasi finali, ma è solo all’inizio.

Man mano che i capitali degli investitori continueranno a fluire nel mercato azionario USA, i prezzi dei titoli di queste borse continueranno a salire, portando il P/E medio a livelli molto più alti rispetto a quelli di oggi.

Ma fino a quel momento, c’è ancora tanto spazio per la crescita dei prezzi, in quanto, come abbiamo visto, il P/E attuale è tuttora sottodimensionato rispetto al livello medio dei tassi federali.

Rispetto alle altre borse mondiali soprattutto europee, la borsa USA sarà ancora capace di dare rendimenti interessanti.

Meglio perciò dedicarsi unicamente a questo mercato, almeno per quanto riguarda i titoli azionari.

Se sei interessato al investire nella borsa USA, prova un abbonamento mensile a Strategie Weekly, il nostro servizio innovativo che combina investimenti azionari USA e trade sui futures.

Detto tra noi, mettere insieme azionario e futures è una strategia irresistibile che pochi conoscono.

E’ una strategia che cerca di prendere il meglio da qualsiasi situazione di mercato.

Infatti, quando la borsa USA va con forza in una certa direzione, il portafoglio azionario ottiene rendimenti abbastanza costanti.

Ma quando la borsa USA viene rallentata da estremi di alta o bassa volatilità, continui ad avere rendimenti grazie ai trade sui futures (che funzionano meglio in tali condizioni e tra l’altro agiscono nel mercato italiano, diversificando ancora di più la strategia).

Questo ti permette di avere sempre rendimenti , qualunque sia la condizione dei mercati, ma soprattutto non ti costringe a fare vendite spericolate sull’azionario quando le cose vanno male.

Hai tutto il tempo di allargare o restringere i tempi di permanenza dei titoli azionari in portafoglio, perché i futures ti forniscono sempre un bilanciamento nei rendimenti.

Ad esempio, questo mese grazie al future “Minifib” abbiamo totalizzato un rendimento di 1.290 euro (freccia verde nella figura sotto).

Questa somma compensa il fatto che nell’azionario le settimane di ribasso di questo mese hanno frenato l’attività di trading, costringendoci a mantenere i titoli fermi in attesa di rialzi futuri (il rendimento del solo 3,57% è evidenziato da una freccia rossa. Più in alto i cerchi rosso e verde evidenziano rispettivamente i trade azionari e quelli sul future eseguiti finora).

Se sei già un trader, devi ammettere che questo è un vantaggio che chi investe nell’azionario generalmente non si concede mai!

Generalmente i trader usano solo una strategia e un solo strumento.

Ma anche se il trader è esperto, ci sono sempre periodi in cui la sua strategia non funziona, perché non è adatta alle specifiche condizioni di mercato che si sono create in quel momento.

Quando questo avviene, il trader deve rassegnarsi a periodi di “digiuno” dai rendimenti.

Noi invece crediamo che questi digiuni rischiano nel lungo periodo di minare la convenienza delle sue operazioni, in quanto abbassano il rendimento totale ottenuto anno per anno.

La filosofia di Strategie Weekly è perciò quella di avere un rendimento mensile costante in qualsiasi condizione di mercato.

Per questo usiamo anche i futures, che ci consentono di ottenere sempre questa rendita, anche quando l’azionario non performa.

Prova un abbonamento mensile rimborsabile e metti tu stesso alla prova quello che dico!

E per la prossima catastrofe, resta sintonizzato con noi, non dare retta agli allarmisti di professione!

Alla tua prosperità!

Il team di Strategie Weekly