Oggi tenterò di parlare in modo più “scientifico” e razionale delle analisi dei mercati, a costo di annoiare a morte i lettori che amano puntare alla roulette e seguire le previsioni scalmanate dei mei colleghi.

Chiariamoci bene: non sono di quelli che non prendono mai posizione sui mercati.

Guarda tu stesso: negli articoli di questo blog, soprattutto gli ultimi sul prezzo del petrolio, ho fornito un esempio concreto di come appunto si possa:

1. Assumere seriamente una posizione netta su come andrà un certo trend di mercato, ma al tempo stesso…

2. Farlo nel modo più razionale e obiettivo possibile, servendosi di indicatori che superino la trita logica della roulette e del gioco d’azzardo.

Oggi ti dò un altro esempio di come fare ipotesi precise su cosa potrà accadere in un mercato senza però spararla grossa come al Casino.

Parliamo infatti della borsa americana e vediamo cosa possiamo ipotizzare su di essa.

Siamo in un momento critico della borsa americana. Per la prima volta negli ultimi 4 anni, l’economia reale non è più separata dalla finanza e sta riprendendo la sua influenza sui mercati.

Ancora però sono molto forti le armi a disposizione della Federal Reserve per influenzare la borsa nel senso opposto rispetto all’economia reale.

Ci sono perciò forze contrastanti che rendono difficile capire se ci sarà un possibile (e traumatico) ridimensionamento dei prezzi gonfiati dei titoli americani oppure se questi prezzi sono ancora sostenibili e quindi si potrà assistere a un ulteriore rialzo della borsa.

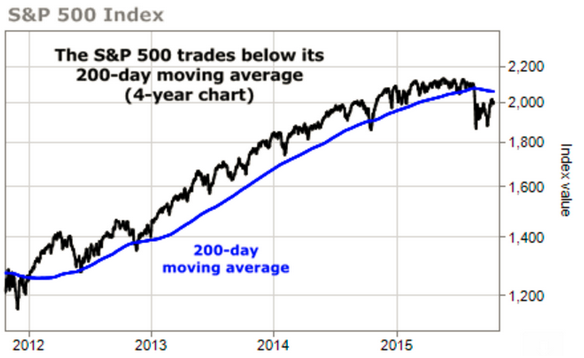

Tradotto in termini statistici, questa situazione di incertezza può essere rappresentata dall’andamento della media mobile a 200 giorni negli ultimi 4 anni:

Storicamente, quando lo S&P va sopra la media mobile, si ha una fase rialzista. Quando invece va sotto, si ha una fase ribassista.

Come mostra il grafico, negli ultimi 4 anni lo S&P è stato sempre sopra la media a 200 ed ha conosciuto così una lunga fase rialzista, coincidente con la politica di allentamento monetario della Federal Reserve che ben sappiamo.

Storicamente, un’inversione del trend da rialzista a ribassista (o viceversa) deve essere confermata anche dal cambio di direzione della media stessa (linea blu). Quindi se la media scende e contemporaneamente lo S&P va sotto di essa, si ipotizza un cambio di trend a ribasso.

Guardando l’ultima parte del grafico, sembrerebbe che in questi giorni l’inversione potrebbe essere realtà: la linea blu è volta verso il basso e lo S&P si è messo al di sotto di essa.

La situazione è interessante anche perché il livello a cui è arrivata la fase rialzista di questi 4 anni (circa 2131) è il massimo storico degli ultimi 20 anni.

Quindi se lo S&P avesse la forza di sfondare (grazie alla politica monetaria) la soglia di 2131, ponendosi al di sopra della media a 200 e facendo anche risalire questa media verso l’alto, dovremmo concludere che il mercato è ancora troppo forte e potrebbe raggiungere nuovi massimi storici.

Alcuni analisti si fermerebbero qui e ti direbbero: guarda che siamo in un momento storico e se succede questo vedremo davvero la borsa americana raggiungere la luna. Oppure, se sono pessimisti, ti direbbero: guarda che siamo ai massimi storici, a un certo punto il mercato non reggerà e vedremo il sangue scorrere per le strade.

Come ti ho detto però, possiamo guardare le cose con più scientificità; e per farlo dobbiamo prendere in considerazione altri indicatori.

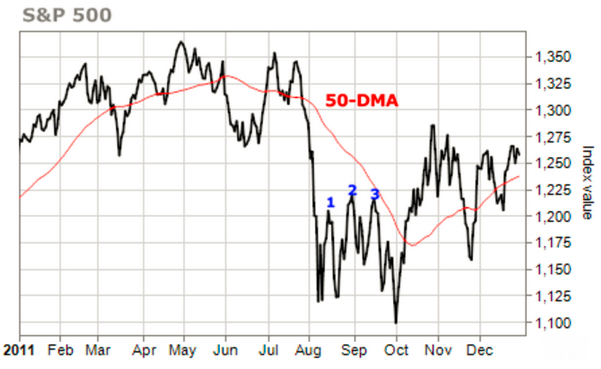

Ad esempio, possiamo tenere conto della media a 50 giorni e di una certa ripetizione che ricorda una situazione del 2011 (poco prima cioè del grande rally monetario).

Ecco l’andamento della media fino a oggi:

La parte destra dello S&P rispetto alla sua media a 50 somiglia a una situazione simile del 2011, cioè questa:

Anche qui, se lo S&P dovesse spostarsi sopra la media e la linea rossa dovesse anche invertirsi verso l’alto, ne vedremmo delle belle.

Dato che questa media ci consente previsioni a medio termine, potremmo anche ipotizzare che la linea rossa farà da resistenza ad altri ulteriori tentativi dello S&P di rompere la media, mantenendo così il grafico nell’attuale trading range (vedi il primo dei due grafici) dove in sostanza lo S&P oscilla su e giù senza andare da nessuna parte.

Anche qui, un ottimista potrebbe dire che lo S&P farà come nel 2011 e ripeterà il pattern rompendo la media a 50 e andando verso nuovi massimi.

Sappiamo però che oggi non siamo nel 2011 e lo S&P per raggiungere nuovi massimi dovrebbe rompere un massimo storico ventennale (lo abbiamo visto sopra, parlando della media a 200). Quindi non è proprio una passeggiata.

E se superassimo gli angusti schemi dell’analisi tecnica e vedessimo la cosa anche dal punto di vista del comportamento degli investitori?

Abbiamo detto che ci troviamo in una fase storica dei mercati. Lo S&P ha raggiunto un massimo ventennale e la Federal Reserve non è più così impegnata come prima nel suo allentamento monetario; cosa che potrebbe sfavorire ulteriori aumenti nei prezzi dei titoli.

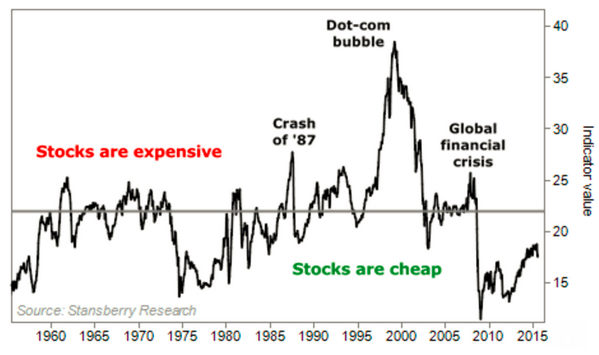

E a proposito di prezzi, molti analisti lamentano che siamo in un mercato con prezzi eccessivi (gonfiati dalla politica della Federal Reserve) e che la borsa USA quindi potrebbe scoppiare come in una bolla.

Se però studiamo il comportamento degli investitori, vediamo segnali opposti a quelli che si vedono in una bolla.

Tanto per cominciare, le posizioni short assunte dagli investitori sui titoli del NYSE (la borsa di New York) è ai massimi dal 2008:

Se poi vediamo l’andamento insieme dei prezzi dei titoli e del tasso di interesse delle obbligazioni a breve termine (grafico sotto), abbiamo il sorprendente risultato di una situazione ancora lontana da quella delle bolle recenti, come quelle del 2000 e del 2008:

Un’altra caratteristica delle bolle che è assente oggi è lo stato di euforia degli investitori.

Per definizione, una bolla è quella cosa in cui tutti sono desiderosi di comprare tutto, anche a prezzi alti. Questa si chiama “euforia”.

Oggi invece un interessante indicatore ci dice che non c’è ancora euforia.

Il grafico sotto mostra l’andamento dello S&P500 (linea nera) rispetto alla fiducia degli investitori (linea blu sotto):

Come si vede, la linea blu non ha ancora raggiunto il livello storico massimo sopra i 130, ma si sta avvicinando al livello del 2007.

Però, in relazione con lo S&P500, il livello raggiunto oggi dalla linea blu è ancora molto divergente dal livello della linea nera.

Se fossimo infatti in una delle situazioni contrassegnate dai cerchi rossi (cioè se fossimo vicini allo scoppio di una bolla), ci dovrebbe essere convergenza tra il livello della linea blu e quello della linea nera. Entrambe le linee cioè dovrebbero segnare massimi corrispondenti.

La linea blu cioè dovrebbe aver raggiunto il livello che aveva nel 1999, in quanto il livello della linea nera attuale ha appunto raggiunto e superato il 1999.

Al contrario, la linea nera ha raggiunto e superato il massimo del 1999, mentre la linea blu non ancora, quindi è probabile che la linea nera abbia il tempo di salire ancora, prima che avvenga la convergenza.

Alla fine di tutte queste analisi, cosa possiamo dire in concreto sullo S&P500?

Gli indicatori comportamentali ci forniscono una visione più a lungo termine rialzista, mentre l’analisi tecnica ci dà una situazione di stallo in cui lo S&P500 può ancora tentennare nel suo trading range oscillante.

La mia opinione personale perciò, alla luce di questi indicatori, è che nel medio-breve termine ci saranno ancora dei ribassi, ma a lungo termine, potrebbero esserci dei rialzi, la cui ampiezza però può essere fortemente influenzata dall’economia reale, molto più che in passato.

Non credo perciò che vedremo un rialzo continuo dello S&P come lo abbiamo visto negli ultimi 4 anni. Sicuramente però non siamo in bolla e ci sono ancora tanti investitori che non sono saliti sul carro e potrebbero decidere di entrarci.

Quindi non vedremo neanche un crash analogo a quelli del 2000 o del 2008. Non ancora. Non ci sono proprio gli investitori sufficienti dentro al mercato per poter determinare un crash del genere.

E se invece assistessimo a una lenta agonia? Se la borsa americana perdesse smalto lentamente pur conoscendo qualche altro rialzo?

Visto che l’economia americana è in recessione e visto che l’allentamento monetario è debole, sono convinto che i rialzi della borsa USA saranno determinati da eventi esterni, legati alla guerra in Siria e alla guerra economica ingaggiata dalla Fed contro i paesi emergenti. Niente quindi che possa determinare rialzi costanti come quelli legati all’allentamento monetario degli ultimi 4 anni.

Ci saranno dei rialzi a lungo termine, ma sempre più inframmezzati da ribassi profondi.

Sarà perciò consigliabile non vendere ora gli investimenti già in atto nella borsa americana, bensì portarli ancora un pò verso l’alto (aspettando i rialzi che ci saranno fra alcuni mesi); e quando verranno raggiunti livelli di prezzi che ci soddisfano, venderli e prendere profitto.