In questi giorni abbiamo avuto due importanti default bancari in America.

Il primo ha interessato Silvergate, una banca che gestiva le transazioni di valuta fiat del mercato cripto.

Il secondo ha interessato la Silicon Valley Bank (SVB), esposta sul mercato immobiliare commerciale e sul settore del “venture capital”, cioè il finanziamento delle startup.

Se ci fermiamo a questi singoli episodi, potremmo erroneamente credere che la causa dei default siano state volta per volta le criptovalute, o il mercato immobiliare, o qualsiasi altro settore nel quale la prossima banca in default sarà coinvolta.

In realtà il problema non sono i singoli settori in cui una banca è coinvolta. Il problema è il sistema bancario in se stesso.

Le vere cause del default

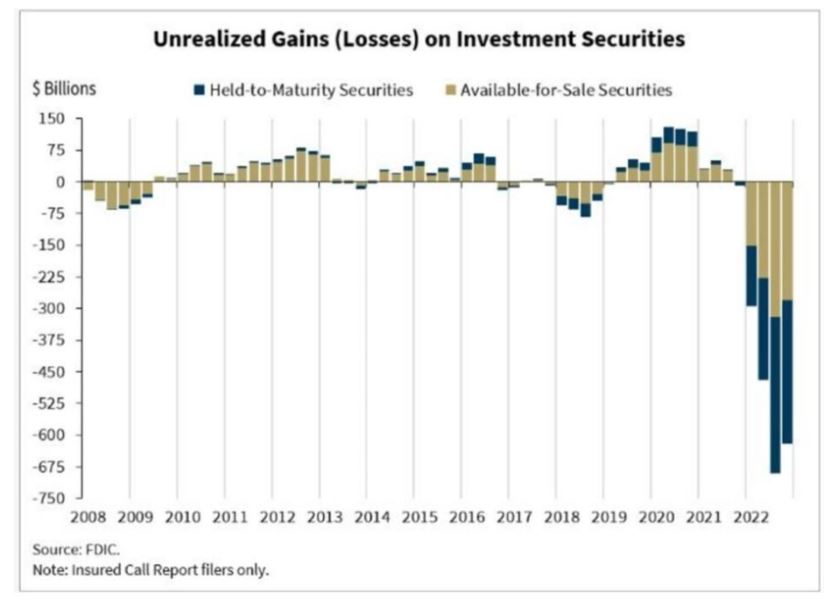

Nel 2020/2021 ogni banca americana ha dovuto incamerare una gran quantità di titoli di stato come collaterale dei pagamenti degli stimoli COVID devoluti dal governo ai settori economici e sociali in difficoltà.

Per tale ragione, la maggior parte delle banche americane ha lo stesso problema di fondo di SVB: hanno tutte enormi portafogli obbligazionari con enormi perdite non realizzate (le enormi bande sulla destra del grafico):

Tuttavia, La Silicon Valley Bank non è crollata a causa di questo grande portafoglio obbligazionario “sommerso”.

Infatti, se le banche detengono questi portafogli obbligazionari fino alla scadenza, non c’è alcuna perdita – e in piu’ si incassano anche gli interessi.

Questi portafogli obbligazionari diventano un problema solo se le banche sono costretti a “incassare” in anticipo.

E quando le banche sono costrette a incassare in anticipo? Ad esempio, quando i loro clienti ritirano in massa i soldi dai loro depositi.

E qui arriviamo al vero problema delle banche americane oggi.

Non le obbligazioni, non il mercato immobiliare nei settori turistico e commerciale, non le criptovalute.

Il problema oggi in America (ma forse anche in Europa, se si diffonderà il contagio – “psicologico”, piu’ che reale – fra i rispettivi sistemi economici) è lo sport preferito delle persone oggi: il bank run.

Il bank run: un gioco che si sta ritorcendo contro le élites finanziarie

Tutto è iniziato nel mercato delle criptovalute, con crisi di liquidità innescate apposta da settori anti cripto della finanza per creare dei bank run dalle piattaforme.

Poi il bank run si è presto trasferito alle banche che servono il mercato cripto (l’esempio di Silvergate).

Ora il gioco si è ritorto contro le élites finanziarie e il contagio è finalmente passato alle banche tradizionali.

La causa di questi default e di altri eventuali in programma su questi schermi è, come abbiamo detto, generalizzata e puo’ essere suddivisa in tre aspetti:

– politiche della Fed (aumenti dei tassi)

– mercato obbligazionario

– bank run dei clienti

Vediamo in pratica cosa vuol dire.

Il dilemma bancario americano spiegato semplice

1 Tassi d’interesse troppo bassi sui depositi

Tutto inizia dal fatto che, grazie alle politiche restrittive della Fed e la conseguente distruzione degli asset finanziari e da investimento, le persone non hanno la possibilità di difendere il potere d’acquisto dei loro soldi mediante investimenti che diano dei rendimenti.

In questo scenario, le banche, pur potendolo fare, non offrono ai clienti tassi di interesse competitivi sui loro depositi. Percio’ i correntisti prima o poi trasferiscono i loro contanti da conti di risparmio che offrono appena lo 0,2% verso CD intermediati e buoni del tesoro che offrono oltre il 5%, oppure verso fondi del mercato monetario che offrono tra il 4,5% e il 5%.

Per trattenere questi capitali in uscita, le banche dovrebbero aumentare i loro tassi sui depositi al 4% o al 4,5%, ma ciò comprimerebbe i loro margini di profitto. Quindi non lo fanno, alimentando l’emorragia dai loro depositi.

2 Le riserve delle banche presso la Fed: denaro “gratis” ma non sempre liquidabile

Per coprire questo flusso di soldi in uscita, le banche potrebbero utilizzare eventuale cash che hanno a disposizione e anche il denaro che hanno in deposito presso la Fed (ciò che la Fed chiama “riserve”).

I 3 trilioni di dollari di “riserve” presso la Fed, che attualmente rendono alle banche anche il 4,65% di interessi “gratis”, è una liquidità immediatamente disponibile in caso di necessità e quindi possono subito essere utilizzati per coprire lo svuotamento dei depositi.

Tuttavia alcune banche piccole o medie potrebbero non avere molto denaro in deposito presso la Fed, o potrebbero volerlo tenere lì perché hanno bisogno di guadagnare la rendita del 4,65%.

3 Altre 5 soluzioni per evitare il bank run

In tal caso, per compensare i bank run dei loro clienti, le alternative per queste banche sono:

– aumentare il tasso di interesse da offrire ai loro correntisti, ma abbiamo detto che questa misura è troppo costosa,

– potrebbero attrarre i correntisti proponendo, tramite brokers, dei CD che rendano almeno il 5%. Ma anche in questo caso, dover pagare ogni volta il 5% agli investitori comporta troppi costi per le banche.

– una terza possibilità sarebbe chiedere prestiti a breve termine alle banche federali che gestiscono i mutui per la casa, oppure alla Fed, sfruttando la cosiddetta “finestra di sconto” della Fed a tassi fino al 4,75%. Ma anche questo è costoso, perché comporta dover reperire e restituire a breve termine questa liquidità.

– una quarta opzione è chiedere prestiti a tassi simili ad altre banche, oppure immettere sul mercato obbligazioni, ma a tassi più alti (e quindi a prezzi inferiori) rispetto ai titoli emessi in precedenza.

– una quinta possibilità è fare come la SVB Financial, proprietaria della Silicon Valley Bank. Costretta a un massiccio aumento di capitale per sostenere il bilancio e la liquidità, è stata costretta a vendere $ 21 miliardi di obbligazioni con una perdita enorme di $ 1,8 miliardi.

4 La quarta e la quinta soluzione sono quelle piu’ comunemente utilizzate

Come detto all’inizio, altre banche dotate, come la SVB, di enormi quantità di titoli di stato si trovano potenzialmente con lo stesso dilemma: se vendono queste obbligazioni ora, perderanno un sacco di soldi, perché i rendimenti sono aumentati e quindi i prezzi sono diminuiti.

Spesso percio’ le banche alternano la quarta opzione con la quinta: comprimere i loro margini di profitto trimestre dopo trimestre prendendo a prestito a tassi più alti da altre banche.

5 Il bank run puo’ essere fermato?

In conclusione, le banche, per compensare la liquidità persa con la fuga dei correntisti sono davanti a un dilemma:

– o si rassegnano a pagare i costi di finanziamento di nuovi prestiti,

– oppure si rassegnano ad affrontare una tantum grosse perdite vendendo titoli, come azioni od obbligazioni.

Ma queste sono solo “toppe” per arginare l’emorragia. Non servono a fermare la tendenza al bank run innescata in modo irresponsabile proprio dalle élites finanziarie.

Una volta che azzeri la fiducia in qualsiasi istituzione e in qualsiasi asset, da quelli piu’ innovativi, come le cripto e le statrup, a quelli piu’ tradizionali, come le banche e la Fed, è difficile fermare questa psicosi di massa.

Ecco perché probabilmente siamo arrivati a un punto di svolta nel quale le élites devono investarsi qualcosa, e presto, per restituire credibilità al sistema.

In questa fase cruciale, è importante essere informati di tutto cio’ che succede, in modo da prendere in tempo eventuali contromisure.

Questa crisi inaspettata costringerà le élites ad annunciare provvedimenti negli ambiti piu’ disparati dell’economia e della finanza, accelerando molti cambiamenti che erano già in atto e che potranno avere un impatto su tutti noi, anche se non siamo Americani…

Consiglio quindi di iscriversi gratis alla nostra newsletter e di seguire il nostro canale Telegram per avere notizie e suggerimenti in tempo reale man mano che gli eventi si svilupperanno.