Questa crisi finanziaria è molto diversa da quella del 2008 in tanti aspetti, uno dei quali sarà l’argomento di questo articolo.

Diversamente dal 2008, questa crisi non riguarda il sistema finanziario USA nel suo insieme, ma un suo settore specifico: quello delle banche di medie e piccole dimensioni.

Riassumeremo qui di seguito cosa ha portato al default queste banche che dovrebbero essere la parte sana del sistema bancario americano. E perché al contrario le banche “cattive”, quelle che investono in derivati e assicurano pochi servizi ai cittadini e alle imprese, sono per ora immuni da questo default .

Alla fine di questo racconto, risulterà evidente come, grazie a questa crisi, le grandi banche sistemiche americane, tipo J.P. Morgan, Citi, Bank of America e altre, stiano creando un vero monopolio finanziario in America.

Che la nascita di questo monopolio sia un disegno intenzionale o un semplice processo di adeguamento alle mutate condizioni finanziarie, lo scopriranno forse gli storici del futuro.

Per adesso possiamo solo constatare l’esistenza di questo trend.

Basilea III e la trappola della Fed verso le banche commerciali americane

Dopo la crisi del 2008, le banche di tutto il mondo si accordarono per una riforma del sistema (chiamata Basilea III) che introdusse misure di protezione da possibili rischi futuri.

Queste misure includono obblighi per le banche di copertura della liquidità, di mantenimento di riserve di emergenza presso la Fed e di limiti all’entità dei prestiti concessi ai clienti.

In molti paesi questi obblighi sono stati estesi a tutte le banche. Negli USA invece solo alle grandi banche sistemiche.

Ecco il motivo per cui oggi in America sono proprio le banche medio-piccole, prive del sistema di protezione di Basilea III, ad andare in crisi, mentre al contrario le grandi banche sono quasi del tutto immuni dal contagio e per giunta sembrano anche voler approfittare di questo vantaggio.

Quando Basilea III fu introdotta in America nel 2020, l’esenzione per le banche commerciali fu vista come una concessione alle lobby bancarie, molto potenti in America.

Oggi pero’ questa esenzione è diventata un boomerang che si ritorce contro queste banche.

E viene da pensare se non sia stata fin dall’inizio una trappola tesa dalla Fed…

Vediamo perché…

La crisi del 2023 è stata provocata dai buoni del tesoro USA che la Fed ha trasformato in “titoli tossici”

Come abbiamo detto in questo articolo, la “miccia” che sta scatenando i recenti default bancari in America sono in sostanza i bank run dei clienti.

Abbiamo appena detto che le banche medio piccole americane, esenti da Basilea III, non sono obbligate a mantenere soldi in riserva presso la Federal Reserve.

Quindi in casi di forti bank run queste banche non hanno liquidità di riserva per fare fronte ai flussi in uscita dai loro depositi.

In molti casi, l’unico modo per queste banche per fare cassa è liquidare la tipologia prevalente di asset da loro detenuti, ossia i buoni del tesoro che, grazie ai continui aumenti dei tassi decisi dalla Fed, sono arrivati a prezzi ridicoli e quindi comportano forti perdite per la banca che cerca di venderli.

Percio’ tra i protagonisti di questa crisi non ritroviamo i famosi derivati che portarono al default la Lehman Brothers, ma piuttosto i buoni del tesoro, resi “tossici” dalla Fed con le sue dissennate politiche di inasprimento monetario.

Anche questa è una notevole differenza tra oggi e il 2008…

Ad ogni modo, il meccanismo di default che ti ho appena descritto è un fatto assodato e lo puoi ritrovare ormai in tutti i media finanziari.

In questo articolo pero’ desidero cercare le cause piu’ profonde di questo default.

Per capire questo default non guardare solo agli asset della banca, ma al suo modus operandi

Man mano che le banche sono andate in default in queste settimane, eravamo tutti concentrati sul tipo di asset prevalente della banca o sulla sua clientela.

Quando è andata in default Silvergate, abbiamo dato la colpa alle criptovalute.

Quando è toccato alla Silicon Valley Bank e alla Signature, abbiamo pensato che vi fosse una crisi anche nel mercato degli immobili commerciali o nelle startup.

Nel meccanismo di default descritto nel paragrafo precedente è evidente che i buoni del tesoro abbiano avuto un ruolo.

Ma fin qui stiamo solo guardando il dito e non la luna…

Il vero meccanismo di questi default è molto piu’ generico e puo’ colpire qualsiasi banca commerciale, non importa il suo tipo di clientela o gli asset che detiene.

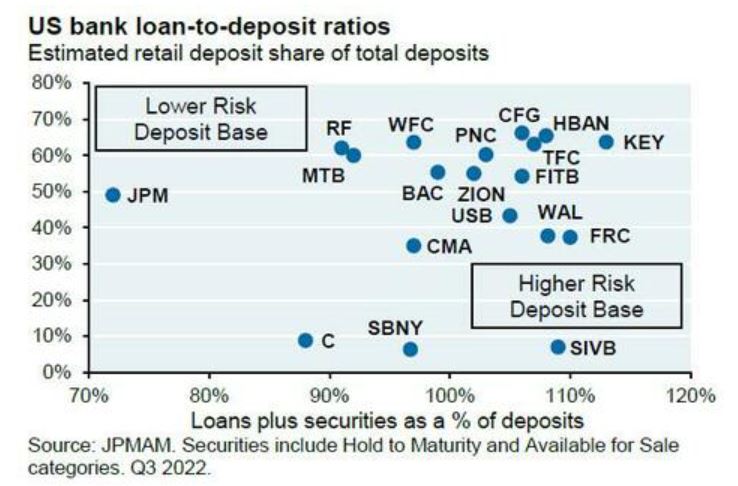

Uno studio della J.P. Morgan di cui non abbiamo il link, perché destinato ai clienti della banca, rivela i parametri di rischio per questo particolare genere di default del 2023.

La tabella qui di seguito ne fa una sintesi:

In sostanza, qualsiasi banca che faccia un servizio a cittadini e imprese è attualmente a rischio.

Questo tipo di banche infatti, che definiamo “banche commerciali”, hanno un tipo di bilancio molto diverso dalle grandi banche sistemiche.

In queste banche, i soldi e gli asset depositati dai clienti (cittadini e imprese) sono in percentuale molto superiore rispetto agli asset della banca (e agli asset di riserva, che come abbiamo detto, sono scarsi grazie all’esenzione da Basilea III).

Inoltre, anche la percentuale di prestiti e di servizi di custodia per i clienti è superiore rispetto alle banche sistemiche.

Lo studio di J.P. Morgan è chiaro: il problema non è il campo di attività della banca, ma proprio il fatto che la banca fornisca dei servizi ai propri clienti, invece di giocare coi derivati usando i grassi interessi sulle riserve che la Fed regala alle grandi banche sistemiche per non fare nulla.

Quindi è proprio una concezione del servizio bancario che sta andando in crisi.

Le banche che assicurano servizi concreti a persone e imprese, sono penalizzate, mentre sono premiate le banche sistemiche, che assistono invece la Fed e gli altri organismi regolatori nella modulazione (spesso nella manipolazione) generale del sistema finanziario.

Stiamo andando verso un regime di monopolio delle grandi banche?

In questo recente articolo abbiamo descritto i tentativi della J.P. Morgan e di altre banche per assicurarsi il monopolio delle criptovalute.

A questo punto pero’, la serie di default della scorsa settimana ci invitano ad allargare la visuale e a comprendere che forse è in atto un processo di centralizzazione e monopolio su piu’ vasta scala.

Come nel caso delle criptovalute, anche qui ci sono stati dei colpi bassi portati alle istituzioni piu’ deboli per innescare i default.

Tutto è iniziato, nel mondo cripto, con i default di Terra-Luna e della piattaforma FTX.

Nella nostra newsletter gratuita abbiamo spiegato ampiamente come questi due default sono stati innescati provocando intenzionalmente dei bank run.

Ora la moda di questi default pilotati si è spostata al sistema bancario, almeno secondo questo articolo (a pagamento) di The Informer, che rivela le manovre della J.P. Morgan per spingere al bank run i clienti della Silicon Valley Bank.

Non possiamo non notare che la J.P. Morgan non ha nemmeno mobilitato fondi di salvataggio per soccorrere questa banca, mentre lo ha fatto per la First Republic Bank, che infatti ha evitato il default subito dopo il crollo della Silicon Valley Bank.

L’idea poi che la Federal Reserve, con le sue politiche monetarie e la gestione di Basilea III, abbia in qualche modo creato le condizioni adatte per questo tipo tutto speciale di default non è nostra, ma viene espressa nientemeno che da Bloomberg (articolo a pagamento anche questo).

Cosi’ come l’idea che sia in atto un processo di centralizzazione e monopolio delle grandi banche non ce la siamo inventata, ma è condivisa da molti, come ad esempio il cofondatore di Paypal David Sacks.

Insomma, anche se per ora non ci sono dati sufficienti per dire che questi default siano stati pianificati a tavolino come quelli avvenuti nel mondo cripto, certo le analogie di queste crisi con i default di FTX e Terra Luna sono sospette. Cosi’ come lo sono anche le convergenze molto suggestive tra le politiche della Fed e gli interessi della J.P. Morgan e delle altre banche sistemiche americane.

Lontani anni luce sono le circostanze di questa crisi rispetto a quella del 2008, nella quale le élites finanziarie furono colte di sopresa dalla crisi e corsero ai ripari per salvare tutto il sistema, non solo una parte di esso.

Diversamente che nel 2008, ora il ruolo dei media e della banca centrale nel “preparare” questa crisi, diffondendo da tre anni a questa parte un clima di sfiducia, paura e diffidenza nelle masse è stato un elemento basilare.

Senza questa adeguata “peparazione”, le masse non sarebbero state cosi’ pronte a effettuare i bank run con cui stanno distruggendo le banche “sane”, praticamente tagliandosi i rami su cui sono sedute (cioè eliminando i pochi servizi seri su cui potevano contare) e aprendo la strada al monopolio delle banche sistemiche, molto meno user friendly nei confronti della società.

E se fossimo vicini all’avvento del CBDC?

Di fronte a questi avvenimenti, non possiamo non pensare che questo monopolio in prospettiva possa condurre all’avvento del “dollaro digitale” della Fed (CBDC).

L’accentramento e la semplificazione del sistema, l’eliminazione dei servizi piu’ vicini alla società, ma antieconomici in un’ottica di accentramento governativo, sono senz’altro delle condizioni che chi volesse instaurare una CBDC dovrebbe realizzare in anticipo.

Quindi, se questo processo di monopolio bancario verrà completato con “successo” (cioè senza la contemporanea e imprevista distruzione di tutto il sistema), certamente sarà piu’ facile in futuro impostare una CBDC governativa.

Non ci sono le prove per sostenere che questo monopolio sia stato concepito fin dall’inizio con questa finalità, ma certamente le due cose, centralizzazione finanziaria e CBDC, sono strettamente collegate.

Tuttavia l’impostazione di una CBDC è un processo molto complesso, che non include solo aspetti tecnici, ma anche politici, sociali, economici, giuridici, geopolitici, militari, ecc.

Non c’è lo spazio qui per descrivere tutti questi aspetti, ma negli ultimi anni ne abbiamo parlato ampiamente nella nostra newsletter gratuita e nel nostro canale Telegram.

La nostra opinione, in due parole, è che i test sui CBDC effettuati dai Cinesi e da altre entità governative in vari paesi hanno finora evidenziato molti piu’ problemi che soluzioni, soprattutto nell’integrazione dei CBDC di vari paesi in un sistema di scambio internazionale.

L’idea poi di un CBDC universale, comune a tutti i paesi del mondo, è del tutto irrealistica, sopratutto ora che siamo giunti alla fine della globalizzazione.

Tuttavia è innegabile che vi sia un processo di centralizzazione e iperdigitalizzazione finanziaria (nei singoli paesi, non a livello universale) che potrebbe arrivare ad esiti ora difficili da prevedere.

Il CBDC è un sistema molto complesso e non va confuso con i progetti di digitalizzazione annunciati da alcuni paesi e dalla BCE. Tali progetti sono una preparazione ai CBDC, ma la loro attuazione potrebbe evidenziare dei problemi che a un certo punto costringerebbero a rallentare, invece che accelerare l’avvento del CBDC.

Non bisogna considerare le èlites come delle divinità onnipotenti. Anche loro, come tutti noi, vanno avanti per tentativi…

Un suggerimento…

Data la complessità di questo processo, e il fatto che si stia affermando a colpi di crisi e di traumi sociali, ti suggerisco di tenerti informato costantemente, facendo pero’ attenzione a scegliere con cura le tue fonti di informazione.

Sono assolutamente da evitare i media mainstream, i social complottisti e quelli che vendono metalli preziosi (siamo appassionati di preziosi e ci sono ottimi siti su questo argomento, ma vanno evitati gli opportunisti).

Nei momenti di crisi, sia l’informazione mainstream che quella catastrofista rischiano di mandarti fuori strada, perché si muove al di fuori di una seria analisi dei dati e di una adeguata preparazione scientifica.

Nel fine settimana della crisi bancaria americana ho osservato soprattutto i social complottisti: non ce n’è stato uno che abbia detto ai lettori esattamente cosa fare.

Mi ha molto colpito questo fatto.

Per anni questi social infondono paura e incertezza per attirare un maggior numero di lettori, ma poi quando c’è davvero una crisi in atto, diventano uccel di bosco e ti lasciano a piedi.

Tutto il contrario del nostro canale Telegram, dove normalmente pubblichiamo informazioni oggettive, utili e prive di interferenze “emotive” che confondono i lettori.

Guarda tu stesso pero’ sul canale, andando a ritroso fino ai nostri post del famigerato “fine settimana dei default”: vedrai che in quelle ore abbiamo abbandonato la nostra abituale compostezza e ci siamo rimboccati le maniche, dando immediatamente (e gratuitamente) informazioni precise su cosa fare e quali servizi usare…

Non ho visto altri canali di informazione fare altrettanto…