Ho passato gli ultimi due anni a seguire da vicino un gruppo di importanti indicatori che sono diventati il mio punto di riferimento per la salute del mercato.

Si tratta di algoritmi elaborati da istituti di ricerca americani e che sono solitamente disponibili solo nei media a pagamento, perché vengono poi usati dagli esperti per confezionare le loro notizie pubblicate nei media gratuiti.

In questo articolo vorrei segnalarti uno di questi indicatori, perché ha toccato un nuovo massimo storico proprio nelle ultime settimane …

Sto parlando della “advance/decline line”.

Questo indicatore calcola ogni giorno il numero di titoli USA che sono stati in rialzo, rispetto a quanti sono andati giù.

Quanti piu’ titoli in rialzo sopravanzano quelli in ribasso, tanto piu’ l’indicatore segnala valori in aumento, e viceversa.

L’algoritmo effettua il calcolo in maniera cumulativa. Cioè, se oggi il bilancio tra titoli in rialzo e in ribasso è di 100 titoli a favore dei primi, l’algoritmo aggiunge 100 al valore calcolato il giorno prima.

Questo indicatore è particolarmente indicato per:

- scoprire i falsi mercati toro, oppure

- dirci quando un mercato toro che si prolunga da tempo sta iniziando a perdere colpi.

L’idea che sta alla base dell’algoritmo è che un mercato toro sano è spinto dall’insieme dei suoi titoli.

Al contrario, un mercato toro debole è una “illusione ottica” creata da un numero piu’ ristretto di titoli in rialzo che hanno una elevata capitalizzazione e che quindi “pesano” sull’indice piu’ degli altri, provocando valori falsati che nascondono il movimento complessivo dei titoli.

In altre parole, un falso mercato toro (o un mercato toro debole) è quello in cui pochi titoli a forte capitalizzazione sono in rialzo, mentre il resto del mercato langue.

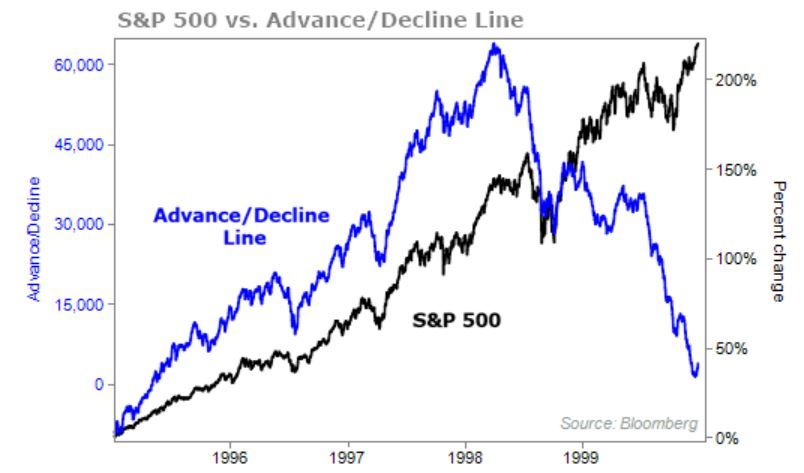

Come puoi vedere nel grafico sotto, questo indicatore è stato in grado di svelare la fine della bolla rialzista degli anni ’90 (la bolla delle “dotcom”) quando ancora sembrava che tutto andasse a gonfie vele:

Il grafico (linea blu) cominciò a scendere nel 1998, quando il mercato nel suo complesso, spinto da pochi grandi titoli, toccava ancora nuovi massimi, dando l’impressione di un trend a rialzo ancora solido.

Ed è proprio quello, come dicevo, il rischio dei mercati toro che durano a lungo.

Dopo un certo tempo, non è facile accorgersi del loro reale stato di salute, perché arrivano a un punto in cui vengono trainati solo dai titoli maggiori, che continuano a muovere l’indice totale verso l’alto.

Ti sembra che il mercato goda ancora di ottima salute, mentre in realtà è già partito un trend ribassista non ancora registrato dagli algoritmi che calcolano il valore dell’indice.

Questo prezioso indicatore è percio’ in grado di avvisarci della fine di un mercato toro molto prima (almeno un anno prima) che il fenomeno diventi evidente a livello di quotazioni dell’indice di riferimento.

Naturalmente, vista l’affidabilità di questo indicatore, molti analisti lo hanno applicato alla borsa americana di oggi, che come sappiamo è in continuo rialzo da circa 7 anni e quindi potrebbe nascondere una qualche debolezza non ancora registrata dagli indici ufficiali.

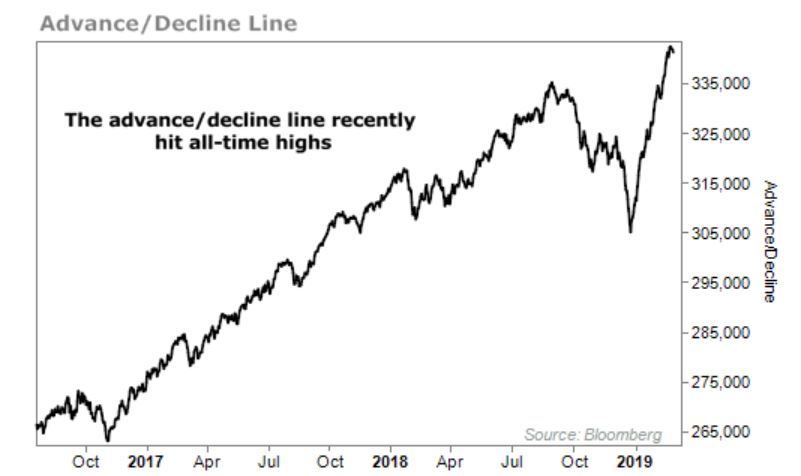

Il risultato ha invece sorpreso positivamente gli analisti, perché mostra che la drammatica situazione nella bolla delle dotcom mostrata nel grafico sopra è tutto il contrario di cio’ che sta succedendo ora.

Guarda tu stesso:

Come puoi vedere, la linea “advance/decline” ha iniziato il 2019 toccando un nuovo massimo storico.

Il responso è quindi indiscutibile: considerato l’anticipo di almeno 12 mesi con cui si muove rispetto al mercato, questo indicatore ci sta dicendo che per almeno sei mesi il trend a rialzo della borsa americana resterà intatto.

Ovviamente l’indicatore registra solo quei ribassi provocati da un rallentamento dei fattori economici che influenzano i titoli di un indice.

Quando ad esempio sempre piu’ aziende mancano i loro obiettivi di bilancio, non hanno piu’ facile accesso al credito bancario o non possono incrementare le vendite, gli investitori le abbandonano, facendone abbassare le quotazioni.

Questo è il tipo di rallentamento che l’indicatore registra con largo anticipo.

Cio’ che questo indicatore non puo’ prevedere sono le catastrofi esterne, come quella che provoco’ il crash del 2008, causato da un panico improvviso legato alla insolvibilità del settore creditizio e dei derivati ad esso legati.

E’ facile capire che, essendo un algoritmo basato sulla variazione dei rapporti numerici fra i titoli di un indice, questo indicatore non puo’ prevedere se e quando gli investitori lasceranno all’improvviso il mercato.

Questo tipo di eventi al contrario puo’ essere previsto in modo indiretto da altri indicatori, come ad esempio tutti gli algoritmi che misurano l’andamento del settore creditizio e dei tassi d’interesse.

Un indicatore di questo tipo di cui si è parlato in questi giorni è il rapporto fra i tassi d’interesse dei titoli di stato americani a breve termine (con scadenza a 3 mesi) con quelli dei titoli a lungo termine (con scadenza a 10 anni).

In questo articolo abbiamo discusso il risultato insolito che sta dando questo indicatore (la cosiddetta “inversione dei tassi”), distinguendo con chiarezza le conseguenze negative e quelle positive di questo fenomeno dal punto di vista di chi investe nelle borse americane.

La conclusione dell’articolo era che conviene investire ancora nel mercato USA, sfruttando la lunga finestra temporale che ci concede l’inversione dei tassi.

Infatti, al netto delle normali pause e dei ritracciamenti verso il basso, nel complesso, il mercato USA continuerà a sovraperformare, esattamente come ha fatto negli ultimi 7 anni.

L’ advance/decline, l’indicatore che abbiamo discusso in questo articolo, conferma questa impostazione e ci dice che il mercato USA ha ancora forza in se stesso e che le condizioni economiche avverse (che pure ci sono) per ora sono meno influenti di quelle propizie.

A meno che non intervengano fattori esterni (per i quali, ripeto, ci sono altri indicatori, come ad esempio quelli che monitorano il corporate credit ecc.), la borsa americana non rischia affatto di collassare su se stessa.

Le azioni americane sono aumentate vertiginosamente fin da gennaio. I rendimenti di molti titoli hanno già raggiunto valori a doppia cifra nell’arco di 30-60 giorni. E l’advance/decline mostra che si tratta di un rally solido, dotato di un ampio margine temporale.

Questo è un segno estremamente positivo per la forza del mercato rialzista. E potrebbe significare prezzi molto piu’ alti nei prossimi mesi.

Nella borsa americana ci sono poi alcune situazioni particolari che ci permettono di ottenere dei rendimenti superiori a quelli medi dell’indice di riferimento. Rendimenti che ancora oggi sarebbe impossibile ottenere in qualsiasi altra borsa al mondo.

Per questa ragione, abbiamo pensato che potrebbe interessarti la lettura di questo ampio dossier su un settore particolare della borsa USA ancora poco conosciuto dai non Americani.

Alcuni media europei per la verità si stanno accorgendo della forza trainante di questo settore e iniziano ad apparire qua e là degli articoli…

Ma solo noi di Segnali di Borsa siamo in grado di darti tutte le informazioni necessarie per investire realmente in questo mercato.

Buon trading!

Il team di Segnali di Borsa