Da sempre la nostra tesi sul mercato USA è che la bolla che ha accompagnato le nostre vite negli ultimi 12 anni sarebbe prima o poi arrivata alla sua fase finale, estremamente remunerativa per chi investe, prima di iniziare il declino.

Oggi possiamo dire di essere finalmente arrivati a questa fase finale.

Perché diciamo questo e come facciamo a distinguere le semplici fasi di incremento della bolla dal suo stadio finale?

Infatti, sia nei nuovi incrementi della bolla, sia nel suo stadio finale, i mercati raggiungono sempre nuovi massimi. Perché allora diciamo che i prossimi massimi saranno proprio gli ultimi?

Il segreto per individuare l’ultimo ciclo rialzista di un ciclo è monitorare la presenza dei traders speculativi.

In tutti questi anni, anche se i mercati hanno raggiunto piu’ volte dei nuovi massimi, non avevamo mai registrato una entrata in massa di traders speculativi.

Al contrario, il “sentiment” di questo specifico settore degli investitori si è mantenuto sempre prudente, se non del tutto scettico.

Oggi invece assistiamo al fenomeno opposto: i traders speculativi sono finalmente entrati in gioco. Gli indici di borsa USA sono quindi pronti ad andare verso i loro massimi finali.

I dati della Bank of America mostrano che negli ultimi 5 mesi più di 570 miliardi di dollari sono stati riversati nei fondi di investimento e nelle piattaforme di trading.

Per fare un paragone, negli ultimi 12 anni erano entrati non piu’ di 452 miliardi di dollari.

Quindi, negli ultimi 5 mesi sono entrati in gioco piu’ soldi che negli ultimi 12 anni!

Anche gli investimenti a leva sono aumentati vertiginosamente.

Secondo i dati della Financial Industry Regulatory Authority, alla fine di febbraio gli investitori hanno aperto posizioni a leva per quasi 814 miliardi di dollari sui loro portafogli, portando il margine di indebitamento totale a un incredibile +49% rispetto all’anno precedente:

Lo stesso tipo di incremento della leva era avvenuto verso la fine di altre due importanti corse al rialzo, cioè nel 2007, prima della crisi finanziaria, e durante la bolla delle dot.com, verso la fine del 1999.

Ed è proprio l’aumento della leva che alla fine innesca il trend a ribasso nelle fasi finali di una bolla.

Finché i prezzi dei titoli continuano ad andare verso l’alto, la leva aiuta gli investitori ad aumentare i loro guadagni e a incrementare ulteriormente le quotazioni, in una sorta di ciclo virtuoso che si autoalimenta.

Quando invece i prezzi vengono schiacciati dalle vendite effettuate dagli investitori istituzionali (i grandi fondi di investimento e assicurativi), i margini amplificano queste vendite, portando il ciclo al suo punto di rottura.

Infatti in questo caso, l’aumento dei margini di liquidità richiesto dal broker per coprire le posizioni a leva costringe i traders ad aggiungere sempre più denaro sull’account man mano che il valore dei suoi titoli diminuisce.

Quando alla fine, scendendo ulteriormente le quotazioni, i trader non hanno piu’ soldi da aggiungere, i broker liquidano le loro posizioni per recuperare i prestiti della leva.

Ed è qui che inizia il vero e proprio crollo del mercato, perché le vendite dei brokers fanno scendere ulteriormente le quotazioni in modo sempre piu’ veloce, finché il mercato non riesce piu’ a recuperare.

Tuttavia, come abbiamo detto altre volte, prima che cio’ accada, le ultime fasi del ciclo portano i guadagni maggiori.

Ad esempio, i guadagni maggiori nella bolla delle dot.com furono raggiunti proprio negli ultimi nove mesi tra settembre 1999 e febbraio 2000 (cerchio verde):

Quando si arriva al culmine di una bolla quindi è importante sapere fino a quando si puo’ restare ancora sul mercato e quando è il momento di chiudere le posizioni.

Se si esce troppo presto dal mercato, si rischia di perdere dei rendimenti che forse non si otterranno piu’ per molti anni a venire.

Nella bolla attuale, i prossimi sei-nove mesi saranno cruciali, perché ci daranno i segnali migliori per capire quando uscire dal mercato.

In Strategie Economiche seguiamo diversi indicatori che ci segnalano l’avanzamento dello stato di una bolla.

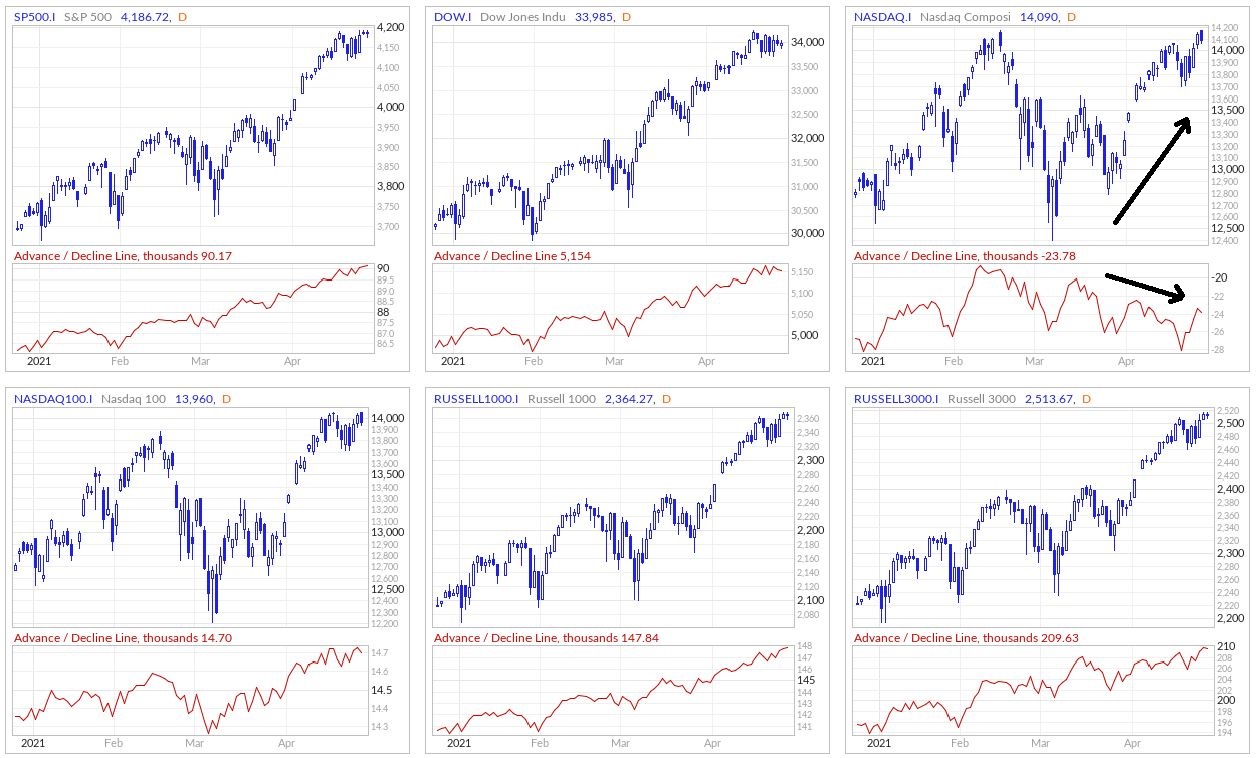

Il piu’ sintetico e forse piu’ facile da seguire è l’Advance/Decline Index (AD), che semplicemente fa la media giornaliera del numero di titoli che chiudono in aumento e di quelli che chiudono in ribasso all’interno di un dato indice di borsa.

Quando un dato indice continua a salire, ma l’AD inizia a divergere, scendendo, è il momento di verificare se nei successivi cinque-sei mesi la divergenza scompare oppure persiste.

Nella figura sotto abbiamo un esempio pratico di come utilizzare l’indicatore:

Come si vede, in quasi tutti gli indici americani la linea blu (cioè l’andamento degli indici) e la linea rossa (l’andamento dell’AD in ogni specifico indice) salgono insieme.

Solo nel Nasdaq Composite vediamo che ad aprile le due linee hanno iniziato a divergere (frecce nere).

A questo punto è necessario monitorare nei prossimi mesi:

- se la divergenza scompare

- in caso che la divergenza persista, se anche altri indici inizieranno a mostrare una analoga divergenza

Se la divergenza scompare, vuol dire che la fine del bull market non si è avvicinata.

Se invece non scompare, allora la fine della bolla si avvicinerà sempre piu’ ogni volta che nei mesi successivi la divergenza si manifesterà anche negli altri indici.

In conclusione, il segnale del Nasdaq, abbinato ai dati sulla leva e sull’afflusso di traders speculativi citati prima, ci fanno ipotizzare che siamo vicini a un prossimo rialzo spettacolare nei mercati USA. E il rialzo maggiore, paradossalmente, si potrebbe avere proprio nel Nasdaq.

E dal momento che questo rialzo potrebbe essere quello finale, dovrebbe avere di norma dimensioni maggiori di quelli già avvenuti negli anni scorsi.

Non è quindi il momento di uscire dal mercato. Anzi, con l’aiuto degli indicatori che abbiamo visto, è opportuno restare per non perdere rendimenti che difficilmente potremmo avere in tempi “normali”.

L’importante è monitorare costantemente i dati statistici, in modo che alle prime avvisaglie si prendano con tutta calma le contromisure per affrontare il bear market successivo.

Nel nostro Canale Telegram ti informiamo tutti i giorni su qualsiasi cosa accada nei mercati, grazie ai diversi indicatori che seguiamo costantemente. E’ il modo piu’ semplice e veloce per prendere le decisioni sul tuo portafoglio con il tempismo necessario.