Le tensioni, vere o presunte, fra Nord Corea e Stati Uniti hanno rimesso in moto la solita ripresa dei prezzi dell’oro che sempre accade in questi casi.

I future di dicembre avevano chiuso venerdi scorso a 1.297 dollari, mentre ora viaggiano sopra i 1.325 e si sono portati sopra le medie mobili a 20 e a 100 giorni.

Su base settimanale, il trend a rialzo sembra continuare, avendo i prezzi toccato un massimo di 10 mesi.

Questo per quanto riguarda i dati oggettivi mostrati dai grafici.

Ma per quanto riguarda la sostanza del problema, cosa dobbiamo aspettarci da questo rialzo?

Chi ci segue da tempo sa già che per noi i prezzi dell’oro e dell’argento sono costantemente tenuti sotto i 1.350 e i 18 dollari rispettivamente, grazie all’azione manipolatrice delle banche centrali.

Solo in caso di problemi veramente gravi (o ritenuti tali) il prezzo viene fatto salire liberamente, ma solo fino al termine della crisi.

Il nostro ultimo articolo sull’oro risale ormai al 29 maggio e in esso avevamo indicato alcuni elementi che potevano far pensare a una possibile riduzione del potere manipolatorio delle banche centrali.

A distanza di 3 mesi, ho cercato di capire se questa speranza può oggi essere confermata o meno.

E devo dire purtroppo che non è confermata.

A luglio il sempre attento osservatorio della Goldcore segnalava ancora una volta tra fine giugno e inizio luglio due insoliti mini-crash di borsa (definiti come al solito “errori operativi”) pilotati dai manipolatori per mantenere bassi i prezzi di oro e argento.

In una più ampia prospettiva, l’altro “cacciatore di manipolatori”, Michael Ballanger, commenta in questo articolo che a fronte del potente rialzo dell’oro dobbiamo chiederci quanto ci metteranno i manipolatori (“commercials”) a “esercitare la loro criminale influenza sul prezzo a breve termine”.

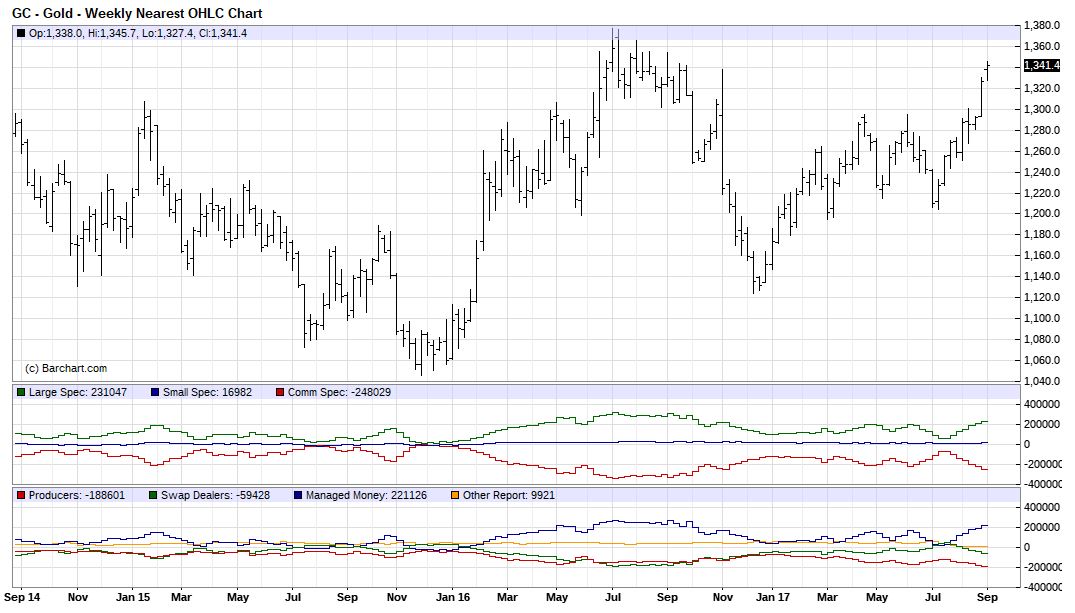

Tanto per dare l’idea complessiva dell'”inesausta lotta” tra i manipolatori e il naturale andamento dell’oro definita da Ballanger, possiamo osservare questo grafico:

Il grafico principale rappresenta l’andamento del prezzo dell’oro dal 2014 a oggi, mentre il secondo sottostante (con le 3 linee colorate in verde, nero e rosso) mostra le posizioni assunte dagli investitori in futures.

In questo secondo grafico, osservando la linea rossa, si vede chiaramente come i “commercials” (cioè le banche dove i produttori comprano e vendono i loro contratti futures) aumentano le vendite di futures in corrispondenza dei picchi dell’oro (la linea rossa infatti scende sotto lo zero e lì rimane durante tutti i periodi rialzisti mostrati dal grafico sovrastante).

Anche oggi, come vediamo all’estrema destra nel grafico, i commercials si sono già attivati per deprimere il più possibile il rialzo in corso.

Non mi sembra il caso quindi di affermare che le cose potranno andare diversamente da come sono già andate in passato: il prezzo dell’oro è ancora manipolato alla grande e non appena la vera o presunta crisi tra USA e Nord Corea inizierà a perdere drammaticità, la quotazione dell’oro verrà risucchiata al di sotto del solito livello di guardia (che per noi è 1.350 dollari).

Nel nostro già citato articolo di maggio avevamo anche dato la notizia di un nuovo contratto future sull’oro listato nella borsa di Hong Kong, il CNH future.

Questo contratto, a differenza degli altri, non consente di moltiplicare per 100 in modo artificiale i presunti depositi di oro ad esso sottostanti, perché è legato a un singolo deposito di oro.

Secondo l’agenzia “Asia Nikkei” il future sta avendo un “moderato successo”; ma è ovvio che finché permarranno gli altri future che permettono invece di aumentare in modo illusorio l’oro fisico sottostante, e finché questi future avranno un volume di scambi superiore al future di Hong Kong, lo status quo non verrà mai modificato.

Il volume di scambi, cioè banalmente l’adozione, l’uso di un certo strumento è infatti l’ago della bilancia che ne decreta il successo e l’influenza sui mercati.

Finché gli strumenti che permettono la manipolazione verranno usati più degli strumenti “puliti” che pure iniziano ad essere disponibili, non c’è speranza in un cambiamento reale nella quotazione dell’oro.

Sappiamo ad esempio che la nuova borsa dell’oro di Shanghai è stata istituita proprio come alternativa alla corrotta LBMA (London Bullion Market Association), dove avvengono le manipolazioni attraverso i contratti futures dell’oro.

Ma quanto viene usata la borsa di Shanghai rispetto a quella di Londra?

Questo interessante articolo rivela che le due borse stanno avendo volumi di scambio sempre più simili tra loro, il che è una buona notizia.

Ma nonostante questo, i contratti future dei “commercials” restano sempre in grado di deprimere il prezzo dell’oro.

L’articolo che abbiamo appena citato, racconta infatti come i rialzi che si producono a Shanghai vengano ridimensionati il giorno dopo dal mercato di Londra.

Sembra dunque essere in atto una lotta silenziosa fra oriente e occidente per il predominio del benchmark dell’oro.

Finora i due mondi hanno forze paragonabili tra loro, ma la Cina sembra sempre più intenzionata ad aumentare il volume di scambi di Shanghai in modo da superare quello di Londra.

In questo senso va certamente vista la recente notizia che forse ti è già giunta all’orecchio, cioè la creazione in Cina di contratti futures sul petrolio denominati in yuan e convertibili in oro fisico.

La Cina, che è il primo importatore al mondo di greggio, sta già obbligando chi vuole mantenere le attuali posizioni dominanti nel suo mercato (ad es., l’Arabia Saudita) di ricevere yuan in cambio, anziché dollari.

In pratica, a chi sceglie di accettare yuan, la Cina sta assegnando quote sempre maggiori di mercato, riducendo al tempo stesso le quote di chi vuole ancora venderle petrolio in dollari.

La mossa intende ridurre il predominio del dollaro come valuta di scambio nel mercato del petrolio.

E per rendere più attraente questa prospettiva, cioè per convincere ancora meglio i suoi importatori ad accettare yuan al posto di dollari, la Cina ha deciso di creare questo future.

Grazie alla sua convertibilità in oro fisico, anche i più riluttanti ad accettare yuan al posto di dollari saranno facilitati, perché, se proprio non vorranno tenersi gli yuan nelle proprie riserve, potranno convertirli in oro fisico…dove? Nella borsa dell’oro di Shanghai, ovviamente!

Data l’enormità delle importazioni cinesi di petrolio, questa misura è forse la prima a poter davvero influire sia sulla minore adozione del dollaro come valuta globale di scambio che sui volumi di scambio della borsa dell’oro di Shanghai rispetto a quella corrotta di Londra.

Sembra perciò che l’ago della bilancia tra manipolazione e prezzo legale dell’oro, sia ora nelle mani della Cina…

E questo, a mio parere, non garantisce affatto la linearità e la trasparenza dell’evoluzione della “lotta” fra oriente e occidente per il predominio del benchmark dell’oro.

Perché?

Il motivo è che alla Cina, per ora, un mercato depresso dell’oro fa ancora comodo.

Nella lotta per il predominio dello yuan sul dollaro come valuta di scambio globale, la Cina sta accumulando enormi riserve di oro, in modo da garantire allo yuan una base molto più solida rispetto al dollaro.

Quest’ultima infatti dagli anni ’70 non è più garantita da depositi di oro e anzi è diventata la valuta “fantasma” per eccellenza, creata dal nulla dalla banca centrale come espressione di titoli di debito.

Abbiamo già scritto un esauriente articolo sulla complessa e a tratti ambigua politica monetaria cinese. Proprio lì puoi trovare la “matematica” che sta dietro al perché alla Cina fa comodo un mercato depresso dell’oro.

Ecco in breve il calcolo da fare (cito dal nostro stesso articolo):

“Sappiamo che le riserve auree cinesi sono molto più cospicue di quanto ufficialmente viene ammesso. Ma anche se ammontassero a una quantità favolosa, diciamo 10.000 tonnellate, il loro valore sarebbe attualmente di 385 miliardi di dollari, laddove la quantità di moneta prodotta dai Cinesi ammonta a 5,4 trilioni (milioni di miliardi) di dollari.

Quindi le attuali riserve di oro cinese coprirebbero solo il 7% della quantità di yuan disponibile.

Storicamente, i Paesi che in passato hanno legato il valore della moneta alle riserve di oro avevano la possibilità di coprire tra il 20 e il 40% della moneta disponibile.”

Quindi, finché la Cina non arriverà a coprire con nuovi acquisti di oro almeno il 20% del valore dello yuan, il prezzo dell’oro, stai sicuro, continuerà ad essere depresso, in modo da continuare un graduale accumulo senza perdite.

In conclusione, nel disegno generale delle cose, la Cina sta certamente prendendo gradualmente in mano le redini del mercato dell’oro e un giorno, non sappiamo ancora quando, inizierà a influenzarlo a suo vantaggio.

Per ora tuttavia un mercato depresso dell’oro conviene un pò a tutti, sia ad oriente che ad occidente, quindi continueremo a monitorare l’evoluzione delle cose, sapendo però che non ci sono ancora le basi per una decisa rivoluzione nel benchmark dell’oro.

I manipolatori, ancora per un pò, avranno ancora mano libera…

Se sei interessato a questo argomento e vuoi essere aggiornato sulle cose essenziali, ti garantisco che continueremo a inviarti via email le notizie essenziali.

Si scrive tanto sull’oro ogni giorno. Noi invece come vedi non pubblicavano qualcosa da tre mesi…

Questo perché in questo mercato i movimenti sono solo apparenti e gli eventi essenziali avvengono molto più di rado.

Se hai letto molti articoli pubblicati da altri da maggio ad oggi, puoi fare tu stesso questa valutazione: cosa hai potuto sapere di più di quanto non ti abbiamo detto oggi?

Negli ultimi tre mesi, se tu non avessi letto nulla sull’oro, cosa sarebbe cambiato? Avresti perso pezzi importanti di informazioni essenziali sull’argomento? Credo proprio di no…

Ecco perché è così importante una informazione come la nostra, che oltre ad essere sempre aggiornata e a darti le notizie prima degli altri, ti risparmia anche un inutile sovraccarico di “non notizie”, pubblicate continuamente dagli altri solo per tenere desta l’attenzione su di loro…

Perciò, se non lo hai ancora fatto, iscriviti a Segnali di Borsa, l’unica newsletter GRATUITA che ti fornisce solo le notizie veramente utili per investire nei mercati di tutto il mondo.

Alla tua prosperità!

Il team di Segnali di Borsa