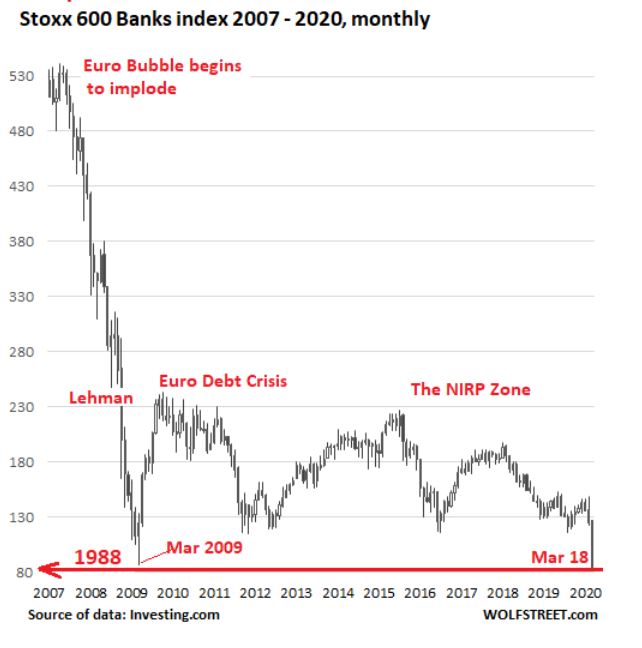

I titoli bancari europei hanno raggiunto nuovi minimi storici dagli ultimi 50 anni, nonostante l’annuncio improvvisato di ieri da parte di un funzionario della BCE, che ha pronunciato le famose parole di Draghi “whatever it takes” come una formula scaramantica.

Il portavoce ha detto che la banca centrale si impegnerà a fare qualsiasi cosa per mantenere intatto il sistema bancario, che continuerà a “monitorare attentamente i mercati” e che è “pronta ad adeguare tutte le sue misure del caso, qualora ciò fosse necessario per salvaguardare le condizioni di liquidità nel sistema bancario”.

Stavolta pero’ la formula magica di Draghi non ha calmato i nervosismi del mercato e la svendita di obbligazioni sovrane e azioni bancarie, ma semmai ha avuto l’effetto opposto.

L’indice Stoxx 600 Banks, che copre le principali banche europee, è sceso del 3,7% chiudendo a 83, quindi al di sotto del minimo pluriennale di 87 del marzo 2009 (raggiunto nel corso della prima crisi finanziaria di questo secolo). La chiusura di oggi dell’indice è stata anche la più bassa dal febbraio 1988, cioè dal sell-off che seguì il Black Monday dell’ottobre 1987:

Il motivo dell’inefficacia dell’annuncio della BCE è che gli investitori sanno che la banca centrale in questione non puo’ fare granché di fronte alle crisi bancarie.

La BCE si preoccupa in primo luogo di tenere unita l’Eurozona. A differenza della Federal Reserve, le cui 12 filiali regionali sono di proprietà delle banche private, e per le quali i titoli bancari sono quindi estremamente importanti, alla BCE non potrebbe interessare di meno dei titoli bancari, almeno finché non raggiungano l’ultima fase del collasso.

Le misure adottate da dieci anni a questa parte dalla BCE, tra cui l’immissione di un totale di 4,7 trilioni di euro di denaro fresco nel sistema e la politica dei tassi negativi, sono servite a garantire liquidità per i governi dei paesi membri UE, non a stabilizzare le banche. Ed infatti sono state estremamente dannose per il sistema bancario.

Ma anche se la BCE volesse varare una misura apposita proprio per le banche, avrebbe davvero la forza per farlo?

Pochi sanno che il sistema bancario europeo, con i suoi 48 trilioni di capitalizzazione, supera di tre volte quello americano. Per giunta questi 48 trilioni sono investiti a leva con un margine del 26 a 1 (per capirci, la Lehman prima di collassare aveva investito il suo capitale con una leva di 30 a 1). E da alcuni mesi l’entità di questa leva non viene piu’ resa pubblica dalla BCE, come se ci fosse qualcosa di terrificante da nascondere…

I calcoli sono presto fatti: questo ammontare sterminato di capitali pronti a collassare dovrebbe essere sostenuto da una BCE che in dieci anni ha immesso la stessa quantità di liquidità (i 4,7 trilioni di euro citati prima) che la Federal Reserve ha stanziato in una sola settimana per sostenere le sue banche.

In poche parole, un sistema tre volte superiore a quello americano (moltiplicato per 26 da investimenti in derivati a leva) dovrebbe essere salvato da una banca centrale che ha 50 volte meno la forza finanziaria di quella americana.

Alla luce di queste cifre, il fatto che la BCE, nel tentativo di rassicurare gli investitori, abbia annunciato un programma di acquisto di obbligazioni da 750 miliardi di euro per tutto il 2020 appare come un bambino che spara con una pistola ad acqua.

La BCE non ha mai potuto evitare le crisi bancarie europee. Lo dimostra il fatto che ogni volta che c’è una crisi, una qualche banca europea collassa (è successo l’ultima volta nel 2008) e non c’è alcuna possibilità che la BCE possa impedirlo.

Tutti i sintomi del rischio di un collasso bancario europeo ci sono già e li abbiamo citati fin qui. Ci aggiungiamo anche il fatto che la Federal Reserve, tra le tante misure che sta attuando in questi giorni, ha anche aperto la possibilità alla banche di finanziarsi con pronti contro termine basati sul cambio euro-dollaro (una misura indiretta di sostegno proprio per le banche europee).

E infine c’è la “madre” di tutti i sintomi negativi…

Da settembre infatti la Federal Reserve sta immettendo liquidità per sostenere i deficit giornalieri delle banche (deficit che normalmente venivano compensati dalle grandi banche sistemiche americane ed europee).

Il fatto che la Fed si sia sostuita alle banche sistemiche in questa funzione cruciale per la sopravvivenza del sistema finanziario. E il fatto che, dopo una tregua a gennaio, abbia ripreso a fare questo, aumentando la “dose” in misura eccezionale (i famosi 4 triliardi a settimana di cui parlavo prima) fa pensare che già da settembre una o piu’ banche sistemiche è pronta per il collasso, e che forse si tratta di banche europee, non americane.

Possiamo solo indovinare quale sia la banca destinata a cadere questa volta…

Di seguito, in ordine decrescente, ho riportato l’elenco delle maggiori banche quotate in borsa più colpite in Europa.

La prima percentuale accanto al nome della banca rappresenta di quanto la banca è calata in borsa dal 17 febbraio, quando il Coronavirus ha iniziato a diffondersi nel nord Italia. La percentuale in parentesi è invece l’entità del ribasso calcolato dal 1 ° gennaio 2018. Lascio alla tua immaginazione di quanto sarebbe il calo percentuale se fosse calcolato dal picco di maggio 2007 precedente alla crisi del 2008 (l’ho omesso per proteggere i lettori malati di cuore):

Société Générale: -56% (-67%)

ING: -54% (-73%)

Credit Agricole: -53% (-57%)

Santander: -52% (-64%)

Barclays: -53% (59%)

BNP Paribas: -52% (-58%)

Unicredit: -51% (-57%)

Deutsche Bank: -50% (-68%)

Credit Suisse: -49% (-62%)

RBS: -39% (-54%)

Accanto a queste banche sistemiche, ci sono quelle di secondo livello, il cui collasso avrebbe ripercussioni significative a livello nazionale. Anche queste banche hanno avuto forti ribassi nelle ultime quattro settimane. Ad esempio la banca BBVA spagnola è in calo del 52% (e del 64% da gennaio 2018), la Commerzbank tedesca, in cui lo stato detiene ancora una quota importante dall’ultimo salvataggio, è in calo del 54% (-75%) e infine Intesa Sanpaolo è in calo del 44% (- 50%).

Da notare che se i ribassi di Unicredit e Deutsche Bank sembrano meno pronunciati rispetto alle altre, è perché queste due banche sono praticamente in caduta libera fin dal 2007 e non hanno mai interrotto questo trend. Per cui, tenendo conto del ribasso complessivo dal 2007 a oggi, Deutsche Bank ha perso oltre il 95% del suo valore e Unicredit oltre il 98%.

In pratica, come ha detto qualche analista ieri, le banche ormai dovrebbero essere quotate nel mercato delle “penny stocks”, non piu’ nei listini normali…

Riuscirà ancora una volta il sistema a reggere l’urto di questa crisi, che sembra riassumere tutte le altre crisi precedenti?

Stavolta non c’è solo una crisi bancaria, non c’è solo una crisi obbligazionaria, non c’è solo una crisi petrolifera, non c’è solo una crisi nell’economia reale, non c’è solo una crisi delle aziende indebitate, non c’è solo una crisi di governi al collasso…

Ci sono tutte queste crisi insieme!