Nel nostro canale Telegram ci occupiamo spesso del ciclo quadriennale di bitcoin che periodicamente porta tutto il mercato cripto a formare una bolla ciclica i cui massimi superano sempre quelli dei cicli precedenti.

La bolla attuale, appena iniziata, è stata finora alimentata dalla approvazione da parte della SEC di una serie di Etf in bitcoin che hanno portato alla luce una domanda inespressa di questa coin molto superiore alle piu’ rosee aspettative.

Basti pensare che, secondo i dati di Glassnode, i volumi dei movimenti di bitcoin legati alla continua domanda di quote di questi Etf è salita a circa 7,7 miliardi di dollari al giorno.

Non stupisce quindi che, mentre di solito un Etf appena nato impiega 5-10 anni per avvicinarsi alla vetta della classifica delle migliori performance mensili, … agli Etf in bitcoin di BlackRock e Fidelity sono bastate tre settimane.

Ma questo già eccezionale risultato potrebbe essere doppiato con una eventuale approvazione da parte della SEC degli Etf in ether.

Un forte segnale che va in tale direzione è il forte deflusso di eth dagli exchanges, pari a circa 1,2 miliardi di dollari.

Questa massa enorme di eth, verosimilmente spostati in wallet e servizi di staking, indica un interesse a lungo termine per Ethereum e fa pensare che vi sia una domanda inespressa di questa coin che potrebbe sbloccarsi con l’approvazione degli Etf, esattamente come avvenuto per btc.

Non capita spesso che un forte fattore di crescita di una bolla venga raddoppiato da un fattore “gemello”.

Già questo renderebbe l’attuale ciclo di bitcoin e delle cripto molto piu’ promettente di quelli, peraltro già fantastici e fuori misura, degli anni precedenti.

Ultimamente però si sta risvegliando un nuovo fattore che in passato è bastato da solo a creare una di queste bolle cicliche.

Parlo della bolla del 2017, nella quale molte persone sono diventate milionarie nel giro di pochi mesi.

Diversamente dalla bolla del 2021, che è stata l’ultima della serie, quella del 2017 fu causata da un fattore che poi non si è piu’ presentato nello scenario economico mondiale, ma che oggi sembra voler tornare ancora piu’ potente di prima.

Parlo della svalutazione dello yuan.

Come sanno tutti gli economisti, per sostenere la crescita, Pechino per molti anni si è concentrata sugli investimenti interni, reindirizzando i prestiti bancari specialmente verso il settore immobiliare, creando un eccessivo sviluppo edilizio che ora ammonta a 100 trilioni di dollari, ben 3,6 volte il PIL cinese.

Nel 2021, l’esplosione di questa bolla immobiliare ha fatto crollare le vendite degli alloggi di circa il 40%.

Di conseguenza, con circa 50mila miliardi di dollari di depositi, le banche cinesi hanno ora gran parte dei loro asset vincolati in milioni di proprietà immobiliari inutilizzate.

Pechino è intervenuta incaricando la Banca popolare cinese di garantire fondi illimitati alle banche commerciali per proteggerle dalle perdite. In pratica, un grande QE che sta svalutando lo yuan.

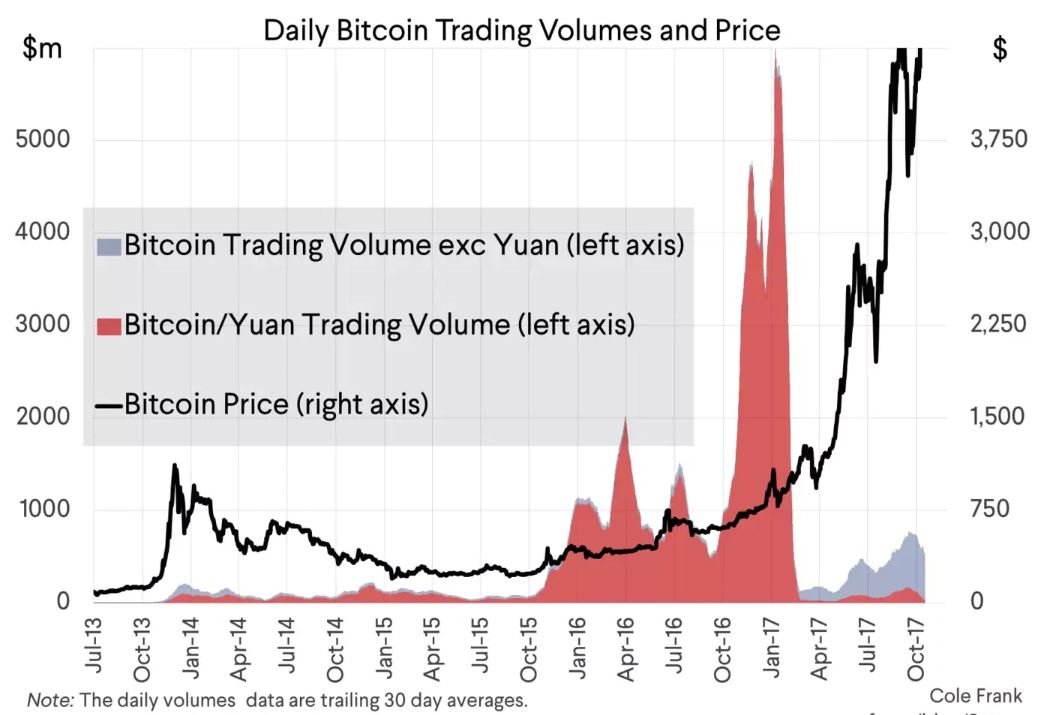

Nel 2017 vi fu una analoga fortissima svalutazione dello yuan che causò una fuga di capitali dalla Cina verso asset rifugio, tra cui anche bitcoin:

In questo grafico, che mostra i volumi di acquisto di btc durante la magnifica bolla del 2017, vediamo nella piccola area grigia in basso a destra, i volumi di acquisto provenienti da investitori occidentali, mentre la grande area rosso-arancio rappresenta i volumi degli investitori cinesi.

In pratica, senza il contributo dei Cinesi, la bolla del 2017 non sarebbe mai esistita (si possono leggere qui le analisi fatte all’epoca su tale fenomeno).

E, come abbiamo detto sopra, nel 2024 si stanno producendo le stesse condizioni del 2017, ma a un livello di grandezza triplicato.

Come ciliegina sulla torta, questa situazione sta avendo luogo in un momento di forte competizione tra USA e Cina.

Un momento in cui nel mondo economico americano si fa anche strada la consapevolezza del ruolo positivo delle cripto in questa competizione.

Tutti gli investitori in cripto infatti utilizzano le stablecoin come valuta ponte fra scambi, come piano di atterraggio da precedenti speculazioni, come valuta di deposito che genera interessi, ecc.

Le stablecoin sono l’ossatura di questo mercato. E sono tutte (almeno quelle universalmente usate) in dollari…e spesso collateralizzate in titoli di stato USA.

In questo articolo abbiamo descritto il ruolo crescente di queste stablecoin a livello internazionale.

Questo report della Federal Reserve invece mostra a quanto sia arrivata la consapevolezza dell’establishment americano dell’importanza di questo ruolo. Al punto da inserire la Defi nella lista delle “armi” valutarie a disposizione per mantenere il ruolo dominante del dollaro…

Una cosa che qualche anno fa sarebbe stato impensabile.

Riassumendo quindi, abbiamo come al solito lo sviluppo di una bolla che precede e segue di un certo numero di mesi l’halving di bitcoin.

Ogni quattro anni si sviluppa una bolla del genere. Ormai ci abbiamo fatto l’abitudine.

La differenza è però che, in questo ciclo, è come se si stessero concentrando tutte le bolle precedenti per formare una super bolla.

Infatti, i fattori che abbiamo elencato:

- approvazione degli Etf in btc

- raddoppio con l’approvazione degli Etf in eth

- crisi immobiliare e svalutazione dello yuan

- adozione del mercato cripto nella competizione internazionale americana

presi singolarmente sarebbero già capaci di creare una bolla.

Ma cosa succede se tutte queste cause avvengono nello stesso ciclo? Quale scala di grandezza potrebbe raggiungere la bolla che sta per arrivare?

Nessuno lo sa, perché non è mai successo nulla del genere…

Possiamo solo aspettare e vedere coi nostri occhi…