Ovviamente, dopo tutto quello che abbiamo scritto nei nostri articoli sul mercato dei bond (e soprattutto, dopo l’avviso che giorni fa avevamo inviato agli iscritti della nostra newsletter), il mercato sta facendo esattamente quello che avevamo previsto.

Ma andiamo con ordine…

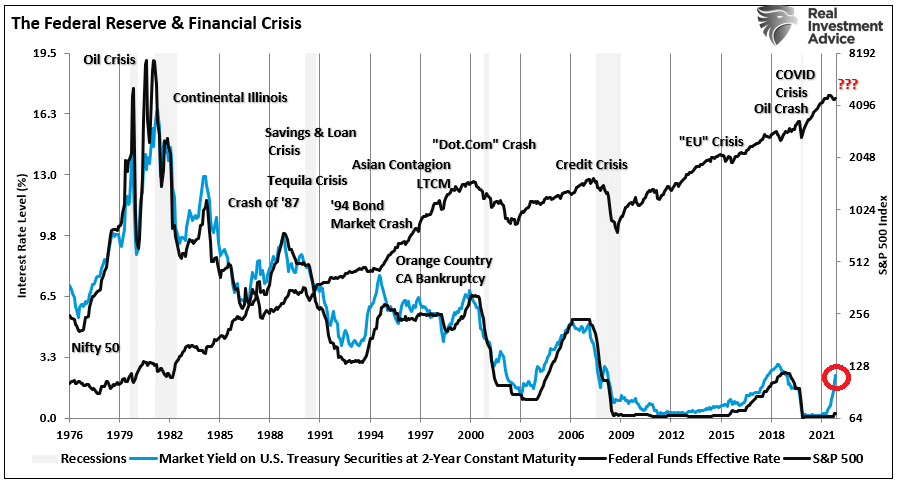

L’attuale impennata spontanea del rendimento dei titoli di stato USA a 2 anni (cerchio rosso a destra sulla curva blu) sta già anticipando di molto il rialzo dello stesso tasso previsto dalla Fed (la curva nera sotto quella blu):

In altre parole, mentre la Fed annuncia a tamburo battente un giorno si e l’altro pure di voler fare una serie di aumenti dei tassi a breve termine, il mercato obbligazionario questi aumenti li ha già fatti…

Questo fatto dovrebbe ricordarci qualcosa…

Torniamo indietro a due anni fa, quando cioè la Federal Reserve adottava la politica opposta, quella cioè di un enorme allentamento monetario per contrastare gli effetti economici dei lockdown.

In questo articolo del lontano giugno 2020 descrivemmo in dettaglio il modo in cui la Fed riusci’ a portare a termine la fase finale di questo programma, utilizzando il solo potere degli annunci mediatici, senza in realtà fare qualcosa di concreto.

In particolare, all’epoca la Fed annuncio’ ai quattro venti che avrebbe iniziato a comprare senza limiti le obbligazioni delle aziende quotate in borsa, per sostenerne i prezzi sui mercati.

Tuttavia, come si legge nell’articolo, alla Fed basto’ annunciare questo programma di acquisti per ottenere l’effetto desiderato, ossia un aumento dei prezzi delle società quotate.

L’acquisto reale delle obbligazioni da parte della Fed fu infatti trascurabile. Al contrario, il solo annuncio clamoroso di voler fare tali acquisti incoraggio’ tutti i fondi di investimento a fare quello che la Fed fece solo in minima parte.

Fu quindi il mercato a fare spontaneamente tali acquisti, non la Fed…

E oggi, il copione si ripete…

Non è dunque la prima volta che la Fed utilizza sapientemente il potere dei media per influenzare i mercati.

Ricordiamo infatti che finora la Fed ha alzato solo dello 0,25% il tasso a breve termine. Un aumento praticamente irrisorio.

Eppure, come abbiamo visto, anche questa volta, sotto la spinta delle continue dichiarazioni mediatiche di vari rappresentanti della Fed, è il mercato a completare spontaneamente il “lavoro” che la Fed dice di voler fare, portando già ora i tassi a breve proprio al livello al quale tutti si aspettano che arrivino.

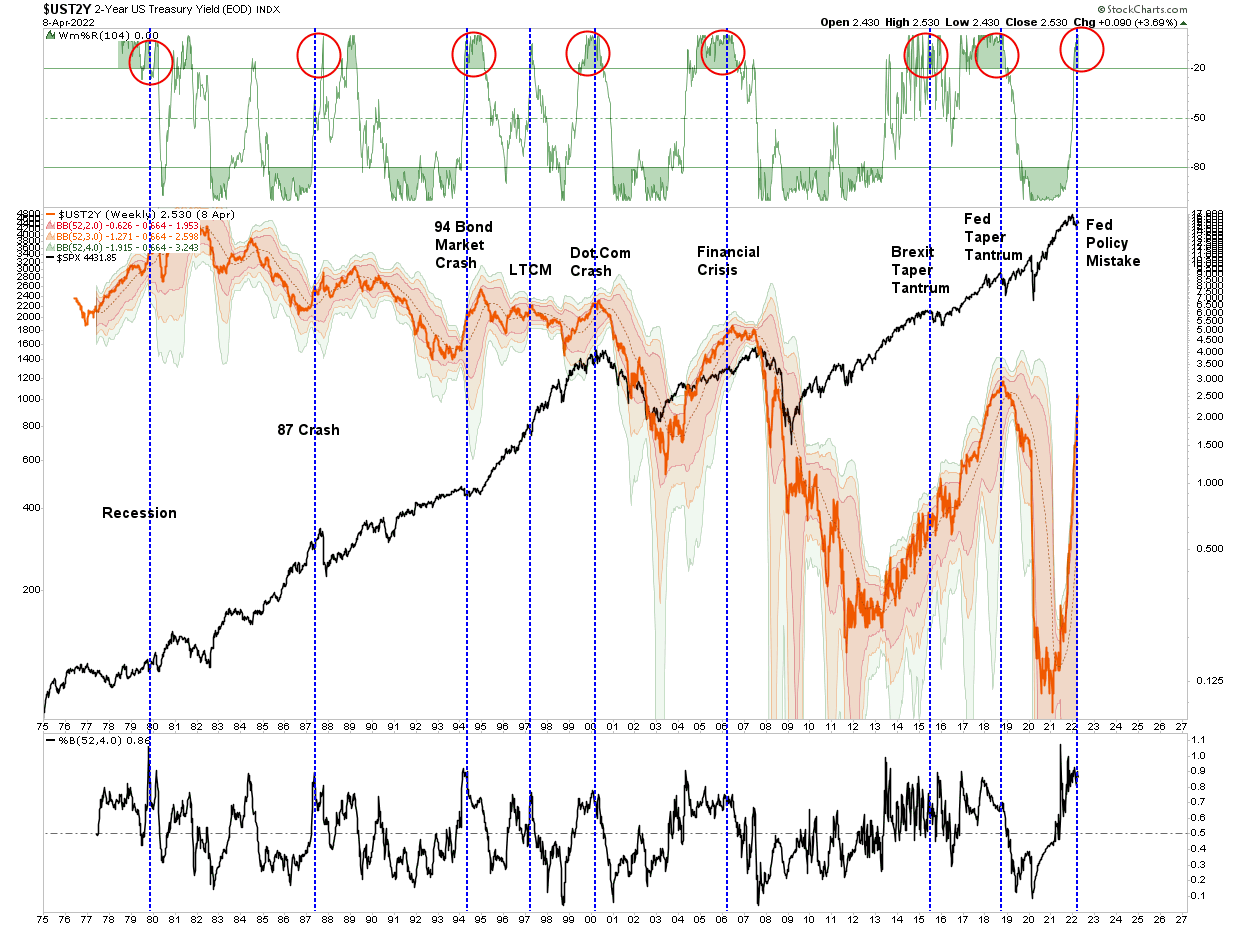

E in modo altrettanto spontaneo, il mercato (non la Fed) ha già spinto questo aumento dei tassi al suo limite estremo, come mostra questo grafico:

I cerchi rossi evidenziano qui che, storicamente, i rendimenti come sono ora, ossia a 4 deviazioni standard sopra la loro media moblie a 52 settimane, hanno sempre segnato il picco del trend (da cui inizierà l’inevitabile discesa).

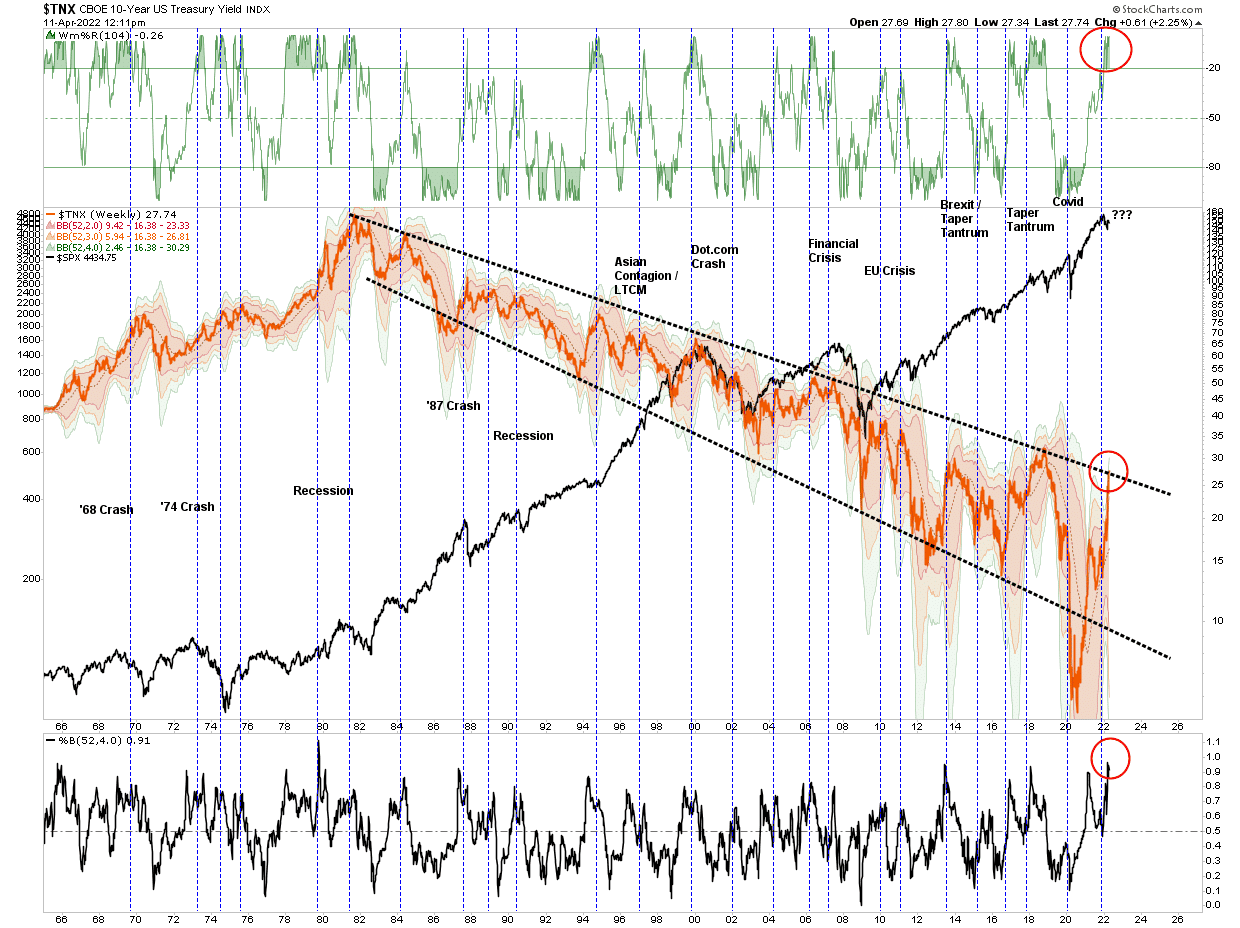

Quest’altro grafico mostra poi che, sempre per effetto spontaneo del mercato, anche i tassi a lungo termine (in particolare, quello a 10 anni) sono arrivati al loro limite superiore (nel nostro caso, a 4 deviazioni standard sopra la loro media moblie a 52 settimane, proprio come i tassi a 2 anni):

Ora, bisogna capire che il mercato obbligazionario non è qualcosa di imprevedibile e lunatico come altri mercati, ma è un meccanismo perfetto da cui dipendono gli equilibri valutari ed economici globali. Quindi funziona come un orologio.

La morale della favola è che, anche se sono ancora possibili episodici e temporanei aumenti ulteriori di questi tassi, siamo arrivati al punto che questo meccanismo perfetto riporterà indietro le lancette dell’orologio, riconducendo i tassi verso il basso e favorendo il ritorno della deflazione e l’uscita di scena dell’inflazione.

Prima ancora che la Fed abbia fatto davvero qualcosa (e forse senza che la banca centrale farà mai qualcosa), l’aumento spontaneo dei tassi creato dal mercato, arrivato già al suo estremo, dovrebbe quindi produrre gli effetti recessivi che ci si aspettava DOPO l’eventuale intervento della Fed, percio’: rallentamento dei consumi, aumenti degli oneri per le aziende che vogliono indebitarsi, ecc.

In altre parole, come abbiamo detto: deflazione, non inflazione…

E anche, ovviamente, risalita dei prezzi delle obbligazioni, che si muovono inversamente ai loro tassi…

Questo dunque ci porta a ribadire la stessa esortazione già fatta nei giorni scorsi: comprate i bond!

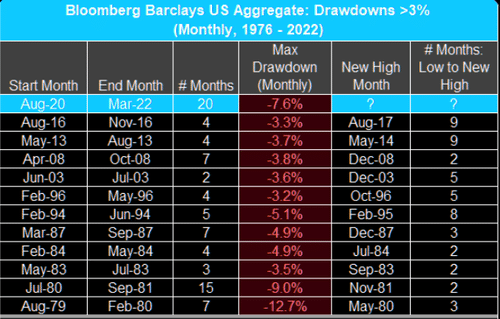

Lo so, il bear market obbligazionario oggi sembra inarrestabile. Ed è interessante notare che, proprio come accadrebbe in un mercato ribassista azionario, quando i prezzi degli asset sono a terra nessuno li vuole. Tuttavia è proprio in quel momento che la storia statistica ci suggerisce di acquistarli.

Questa tabella di Bloomberg ci mostra che l’attuale mercato ribassista obbligazionario è uno dei piu’ lunghi e profondi dagli anni ’70 a oggi:

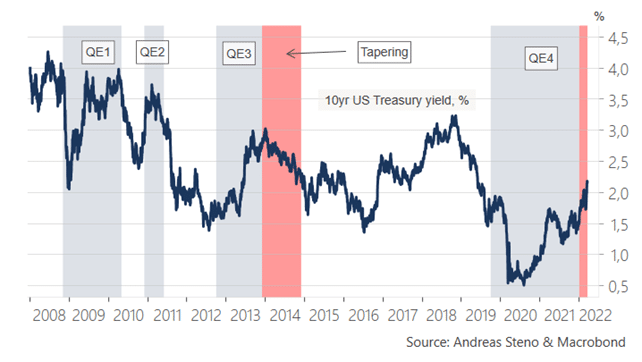

Quest’altro grafico, che abbiamo mostrato altre volte, ci dice che è proprio quando la Fed inizia un “tapering” che i tassi iniziano a scendere (la banda rosa indica i tapering, mentre la curva indica l’andamento dei tassi):

Quindi, non ci sono santi: la discesa dei tassi e la risalita dei prezzi delle obbligazioni sono inevitabili dopo il tapering, ma soprattutto dopo questo tapering, che si svolge nelle condizioni piu’ estreme di mercato mai registrate.

Oggi, come abbiamo visto, i tassi sono già arrivati al punto di svolta nel quale l’orologio impeccabile li riporterà in basso. Non si tratta quindi di prevedere la discesa dei tassi, in quanto il punto di svolta è già qui, sotto gli occhi di tutti.

Che sia il momento di comprare, non di vendere, è scritto nei grafici, non è piu’ solo un’ipotesi. E questo non solo nel mercato obbligazionario, ma anche in quello azionario, che come sempre seguirà con alcuni mesi di ritardo la risalita dei prezzi nell’obbligazionario.