Un grande cambiamento si è verificato nel mercato dell’oro da quando la Russia ha invaso l’Ucraina e l’Occidente ha sequestrato le attività denominate in euro e dollari dalla banca centrale russa.

Finora infatti il driver più importante per il prezzo dell’oro in dollari è stato il rendimento a 10 anni dei Treasury Inflation Protected Securities (TIPS), cioè su quel tipo particolare di buoni del tesoro che hanno un rendimento aggiustato all’inflazione.

Il rendimento dei TIPS viene considerato come il tasso di interesse “reale” dei buoni del tesoro, al di là di quello ufficiale, che non tiene conto dell’inflazione.

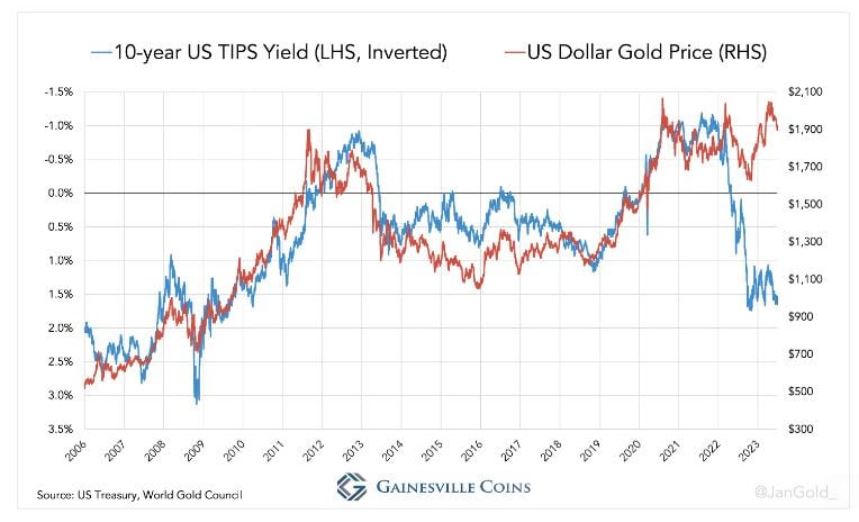

Ora, per circa 15 anni oro e TIPS sono stati strettamente e inversamente correlati.

La logica alla base di questa correlazione inversa era che l’oro è stato sempre considerato una protezione sui titoli di stato statunitensi, dal momento che non è legato a eventuali, anche se improbabili, default dello stato.

Ma vediamo nel grafico qui sotto come sta cambiando questa correlazione finora considerata “tradizionale” per l’oro…

Premetto che nel grafico l’andamento dei tassi dei TIPS è stato invertito, per evidenziare ancora meglio la correlazione con l’oro.

Possiamo notare che, se appunto dal 2011 al 2021 le due curve sono andate di pari passo, all’inizio del 2022 il rendimento dei TIPS (curva azzurra) ha avuto un’impennata, che nel grafico invertito viene mostrata come una forte discesa:

In base alla tradizionale correlazione, anche la curva rossa dell’oro avrebbe dovuto seguire la discesa di quella azzurra; ma ciò non è avvenuto.

Infatti, se il rendimento dei TIPS è salito da -1% a febbraio a +1,7% a novembre 2022, l’oro sarebbe dovuto scendere da $1.900 l’oncia a $1.000, mentre invece si assestato a $1.700.

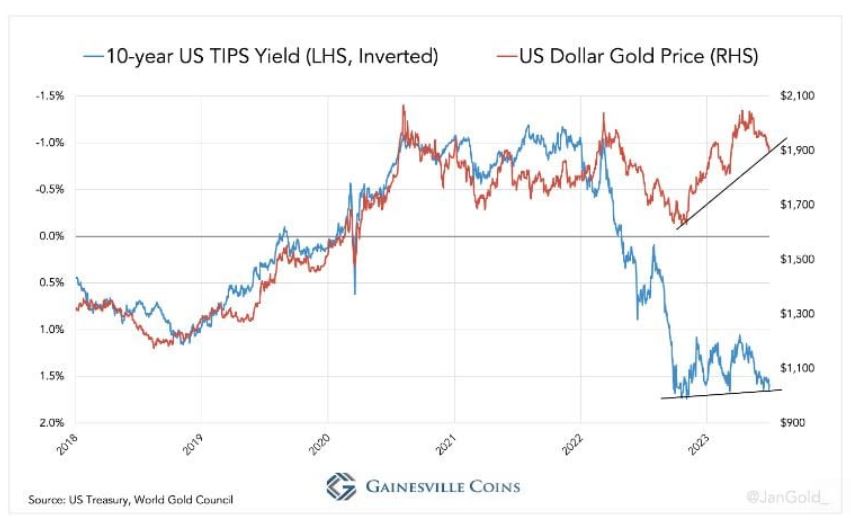

Il grafico seguente, piu’ ravvicinato, evidenzia ancora meglio la divergenza tra i due trend, con la curva azzurra (TIPS) in caduta libera, mentre quella rossa (oro) che resta in trend positivo, anche se con una certa correzione finale a ribasso:

Nel secondo grafico si nota meglio anche il fatto che, da novembre 2022, il rendimento dei TIPS, dopo l’impennata iniziale, è leggermente diminuito, ma il prezzo dell’oro, che secondo la “vecchia” correlazione inversa sarebbe dovuto salire leggermente, ha invece continuato a salire fortemente.

In altre parole, l’oro, quando dovrebbe scendere, scende poco rispetto alla salita del rendimento dei TIPS, e quando dovrebbe salire, sale sempre molto piu’ di quanto il rendimento dei TIPS scenda.

Insomma, che il rendimento dei TIPS salga o scenda, l’esito è sempre lo stesso: c’è ancora una correlazione inversa con l’oro, ma le due curve non corrono piu’ una vicino all’altra; al contrario, ogni movimento dei TIPS, in alto o in basso, non fa che aumentare il divario fra le due curve.

Ciò indica che l’oro, al netto delle salite e discese, si è rafforzato rispetto al rendimento dei TIPS, indicando una persistente sfiducia del mercato nei confronti del sistema monetario americano, non solo a causa della guerra ucraina, ma anche di fronte alle insolite politiche monetarie della Fed, al possibile avvento di un CBDC con possibili effetti socialmente distruttivi, alle politiche monetarie alternative dell’oriente del mondo, e cosi’ via: le ragioni di una forte incertezza certo non mancano…

E poi c’è anche una spiegazione banalmente “matematica” a questo cambio di paradigma.

Ogni anno, infatti, il valore totale dei titoli di stato statunitensi cresce molto più velocemente del valore totale della disponibilità di oro sul pianeta.

Il deficit fiscale degli Stati Uniti (la crescita del valore delle obbligazioni in circolazione) nel 2022 è stato di 1,38 trilioni di dollari, mentre il valore dell’oro estratto nello stesso anno è stato di appena 200 miliardi di dollari.

Prima o poi la correlazione tra TIPS e oro doveva tenere conto di questa enorme divergenza.

Dal 2011 al 2021 il debito federale degli Stati Uniti è raddoppiato, ma lo stock di oro estratto è cresciuto di appena il 17%.

Se torniamo al primo grafico, quindi, ci rendiamo conto che, alla luce di questa sproporzione di valore tra buoni del tesoro e oro estratto, la stretta, anche se inversa, vicinanza tra TIPS e oro dal 2011 al 2021 è sempre stata del tutto fuori dalla realtà.

Secondo il “vecchio” paradigma, l’oro avrebbe dovuto essere una copertura all’emissione dei buoni del tesoro. Ma, realisticamente parlando, come potrebbe un asset (l’oro) aumentato solo del 17%, a coprire correttamente i buoni del tesoro che nello stesso lasso di tempo sono aumentati del 50%?

Si ha l’impressione quindi che dal 2011 al 2021 la correlazione tra TIPS e oro abbia viaggiato secondo una metrica non realistica, ma convenzionale, basata su un vecchio pregiudizio (o una vecchia manipolazione delle quotazioni), piuttosto che spinta dalle reali esigenze del mercato.

Il fatto che ora questa correlazione poco realistica sia diventata una cosa del passato suggerisce quindi, non solo che la sfiducia nel dollaro è aumentata, come abbiamo detto, ma anche a mio avviso che il prezzo dell’oro non viene piu’ strettamente manipolato a ribasso come in passato e che quindi i suoi trend si avvicinano sempre piu’ ai movimenti reali del mercato.

Che l’oro non sia piu’ controllabile come prima è evidente anche dalla sempre piu’ scarsa correlazione col prezzo dell’argento (altro elemento nuovo nel panorama dei metalli preziosi).

L’argento infatti, piu’ facilmente manipolabile dell’oro, deve essere ancora selvaggiamente tenuto sotto pressione dalle élites perché c’è una cronica e drammatica mancanza di metallo fisico a copertura degli Etf legati a questo asset. Una scarsità che non riesce piu’ ad essere compensata e che quindi rischia ogni mese di far saltare le coperture dei titoli di borsa legati all’argento.

Per tale motivo, mentre l’oro ha ormai raggiunto stabilmente una quotazione media molto piu’ alta, rispetto ai suoi standard degli ultimi dieci anni, l’argento resta invece inchiodato alle vecchie quotazioni “minimaliste”.

Difficile dire se questa mancanza di controllo sul prezzo dell’oro da parte delle élites finanziarie sia un fatto intenzionale o un incidente di percorso (oppure qualcosa a metà tra le due opzioni).

Sta di fatto che il divario tra oro e tassi reali è il segnale evidente del ritorno di questo asset tra i protagonisti dell’economia globale, a fronte di un sistema finanziario che sta perdendo fiducia in se stesso.