Nel lontano 24 marzo 2020, praticamente all’inizio dello scoppio della crisi del covid, quando tutti si soffermavano sugli effetti deflazionistici e recessivi di tale crisi, siamo stati fra i primi a ipotizzare un secondo tempo della crisi che si sarebbe basata invece sull’inflazione.

A giugno dello stesso anno, con i media ancora focalizzati sulla recessione, noi abbiamo ribadito la nostra ipotesi inflazionistica portando nuove prove.

A settembre poi, mentre i media ancora dormivano sonni beati, abbiamo allargato la visuale, informando i lettori che la Cina avrebbe accelerato l’inflazione sul dollaro accumulando una eccezionale quantità di materie prime.

Ora l’inflazione, almeno sul dollaro, è finalmente sulla bocca di tutti, ma noi in questo articolo cercheremo ancora una volta di andare oltre, anticipando un nuovo trend (o forse un vero tsunami) che potrebbe scatenarsi nel prossimo futuro.

Anche stavolta la Cina potrebbe esserne l’origine…ma andiamo con ordine…

Tutti sappiamo che la Cina ha quel fortissimo surplus commerciale che preoccupava Trump e che ora non fa dormire sonni tranquilli nemmeno a Biden.

Il surplus commerciale non è altro che un aumento indiscriminato delle esportazioni rispetto ai beni importati.

Il surplus di esportazioni è quando le aziende cinesi vendono tanta roba in piu’ all’estero, ricavandone tanti profitti in dollari.

Grazie all’inflazione sul dollaro, questo surplus sta avvenendo in uno scenario in cui lo yuan è piu’ forte che in passato.

Talmente forte che la banca centrale cinese deve preoccuparsi di non portare lo yuan a un sovrapprezzamento.

In che modo?

Finora il meccanismo usato dalla banca centrale è il seguente…

Le società cinesi che hanno dei profitti in dollari cambiano questi profitti in valuta locale (yuan) presso le loro banche per poter effettuare le loro operazioni di routine.

Ora, se le banche cambiassero tutti quei dollari usando le loro disponibilità di yuan, si potrebbe avere una riduzione generale di liquidità che farebbe aumentare troppo le già alte quotazioni di questa valuta.

Per tale ragione, ogni volta che vanno effettuati questi cambi, è la banca centrale cinese a fornire alle banche gli yuan necessari.

In altre parole, la banca centrale “fa finta” che ci siano yuan in eccesso, permettendo alle banche di non usare (e quindi non ridurre) la loro liquidità in yuan.

Abbiamo detto che questo è stato il meccanismo…finora…

Negli ultimi due mesi pero’ è accaduto un fatto insolito che ha allertato molti esperti e pochissimi media specializzati.

Le aziende cinesi hanno aumentato le richieste di cambi dollari-yuan in vista dei festeggiamenti del nuovo anno (che in Cina durano settimane). Percio’ le banche hanno dovuto cambiare in yuan la cifra record di 107 miliardi di dollari.

Tuttavia questa volta la banca centrale non è intervenuta per calmierare la forte domanda di yuan.

In pratica, la banca centrale non si è ripresi i dollari dalle banche commerciali dando in cambio yuan freschi di stampa.

I dollari quindi si trovano ancora nei depositi delle banche centrali.

Secondo alcuni economisti e capi economici di multinazionali cinesi, questa mossa rivela l’inizio di un possibile cambiamento nelle modalità con cui la banca centrale vuole calmierare la salita dello yuan.

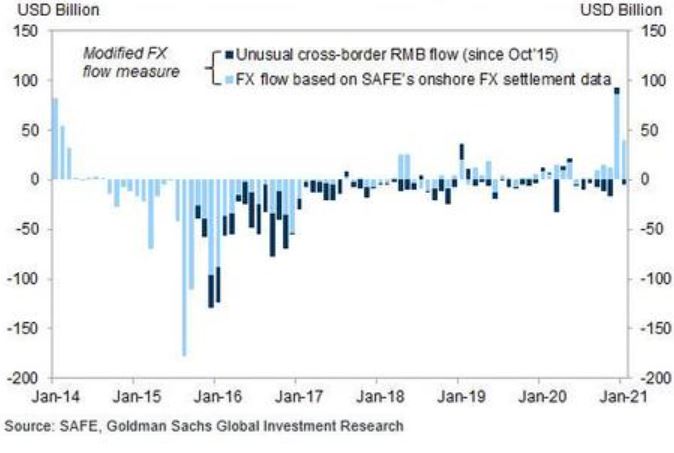

Le entrate commerciali in dollari stanno aumentando drammaticamente e continueranno ad aumentare nei prossimi mesi. Basta vedere all’estrema destra di questo grafico i picchi di gennaio e febbraio:

Se volesse continuare la politica monetaria corrente, la banca centrale dovrebbe rassegnarsi a effettuare i cambi dollari-yuan con le banche a una velocità e magnitudine molto superiore a quella attuale, stampando grandi quantità di nuovi yuan.

Ma secondo molti esperti, la Cina potrebbe non voler espandere troppo questi suoi interventi, sia per non risvegliare le antenne dei radar americani, sempre molto attenti a individuare le manipolazioni valutarie cinesi, sia per non alimentare meccanismi monetari troppo lontani dall’economia reale che replicherebbero gli errori fatti da noi occidentali.

L’aumento di disponibilità in dollari nei depositi delle banche cinesi potrebbe essere quindi la premessa di un meccanismo diverso scelto dalla banca centrale e dal governo per tenere sotto controllo lo yuan.

Quale?

La Cina potrebbe apprestarsi a liberalizzare gli investimenti all’estero, che favorirebbero cosi’ l’uscita spontanea di questi dollari liberando la banca centrale dal fardello di doverli ricambiare in yuan.

In questo modo la Cina colpirebbe due piccioni con una fava:

- Lascerebbe in equilibrio il proprio bilancio senza venire accusata di manipolazione valutaria.

- Invaderebbe il mondo di dollari, aumentando ulteriormente l’inflazione reale di questa valuta, già sopra i livelli di guardia.

Gli indizi di questo possibile cambiamento di politica già ci sono.

In realtà, la Cina sta già aumentando le quote cosiddette QDII, cioè le quote di investimenti all’estero permessi alle aziende nazionali.

Il passo successivo potrebbe essere quello di permettere a tutti i cittadini di investire all’estero, aumentando il tetto attuale di soli 50.000 dollari consentiti a tale scopo.

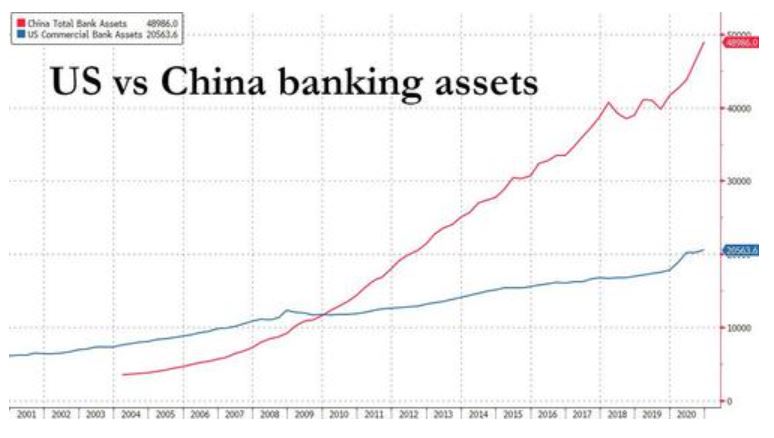

Il governo sa bene che la disponibilità di capitali detenuti dai Cinesi nelle banche (linea rossa) supera del 150% quelli detenuti dagli Americani:

La tentazione di scatenare con tutti quei soldi uno tsunami nei prezzi in dollari di molti asset è quindi piuttosto forte…

Nel 2017 i Cinesi furono i protagonisti di una delle piu’ famose bolle degli ultimi anni: quella di bitcoin.

Ma in quel caso si trattava di una fuoriuscita clandestina di capitali in fuga dalla svalutazione dello yuan.

Negli anni successivi poi i Cinesi, grazie al rafforzamento e al controllo delle restrizioni governative e alla distruzione di Hong Kong (la porta di tutti i flussi di capitali clandestini in uscita dalla madrepatria) sono rimasti semplici spettatori dei trend che si stanno sviluppando nei vari asset.

E noi abbiamo fatto presto ad abituarci alla loro assenza…

Ma cosa accadrebbe se i Cinesi, non piu’ in modo clandestino, ma addirittura aiutati dal governo, rientrassero in massa come nel 2017; e stavolta non solo nelle criptovalute, ma in tutti gli altri mercati e asset?…

Siamo appena agli inizi di questo possibile nuovo trend e non ci sono ancora prove conclusive a favore.

Ma se le nostre ipotesi si avvereranno come le altre volte, ne vedremo delle belle!

Come sempre, non daremo mai nulla per scontato e nella nostra newsletter monitoreremo tutti gli indicatori per poter volta per volta confermarla o smentirla.