In questo articolo di fine marzo avevamo ventilato la possibilità che questa crisi potesse portare prima o poi a un periodo di inflazione.

Naturalmente gli analisti e gli articolisti poco abituati a interpretare le basi di economia fondamentale che si studiano all’università insistono ancora sugli effetti deflattivi di questa crisi.

Ma per chi sa andare un po’ al di là del proprio naso, i sintomi precursori di una possibile inflazione ci sono tutti, anzi, rispetto a marzo scorso sono persino aumentati, almeno nell’area del dollaro.

La Federal Reserve ha già stampato 4,8 trilioni di dollari nelle ultime 12 settimane. Una cifra pari al 25% del PIL americano.

Continuando di questo passo, la banca centrale USA si appresta a stampare per il 2020 una quantità di denaro pari a tutto il PIL del paese.

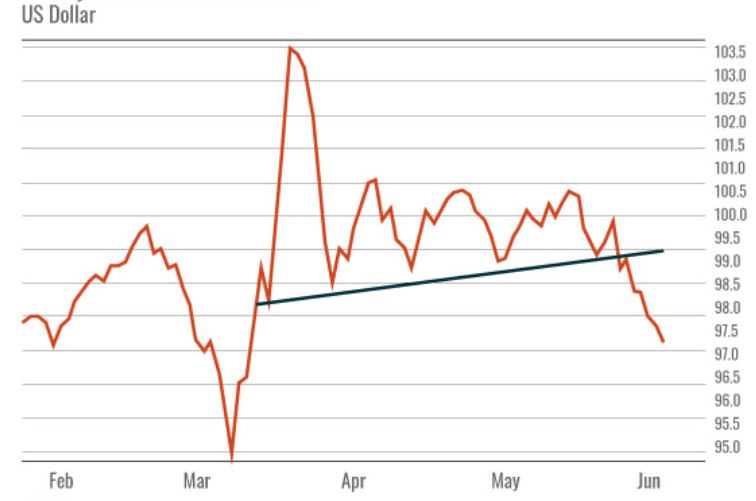

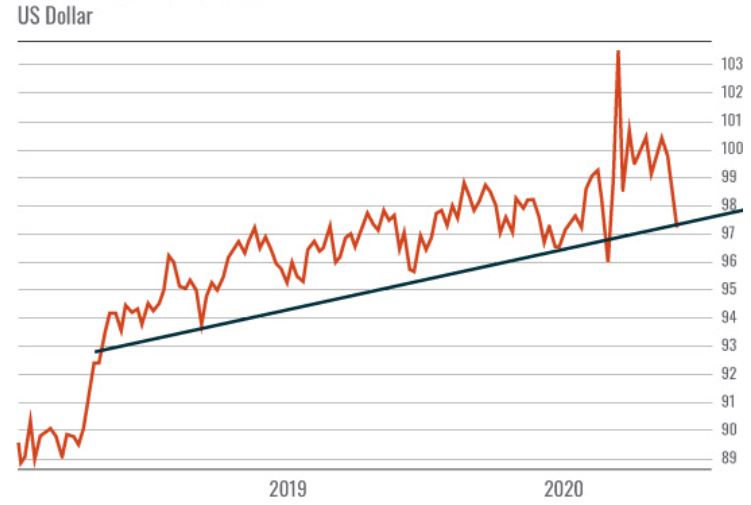

Non c’è da stupirsi percio’ che il dollaro abbia imbroccato un deciso trend discendente di breve-medio termine:

…e che nel medio-lungo termine, l’ascesa di questa valuta stia reggendo a malapena, andando a testare per la seconda volta un importante supporto:

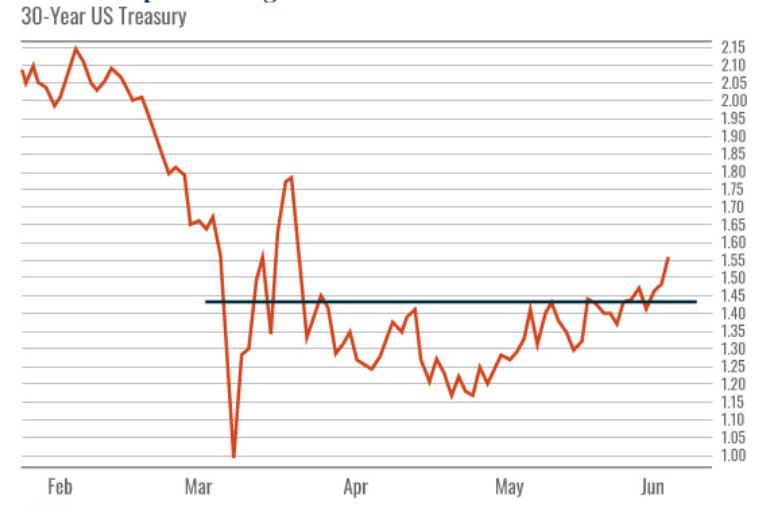

Sono pero’ i titoli di stato americani a darci i segnali piu’ evidenti di una possibile inflazione.

Bisogna considerare infatti che la Federal Reserve, come qualsiasi altra banca centrale, è in grado di controllare solo fino a un certo punto i tassi d’interesse.

Se i tassi dei titoli di stato a breve termine sono di facile controllo, quelli dei titoli a lungo termine sono di gran lunga influenzati dal mercato e poco o nulla dalle banche centrali.

Ecco quindi che, nonostante la Fed abbia iniziato ad imitare la banca centrale giapponese e quella europea sulle politiche di tassi d’interesse tendenti a zero, i titoli di stato a 30 e a 20 anni stanno sfuggendo al controllo, mostrando una decisa ripresa dei rendimenti:

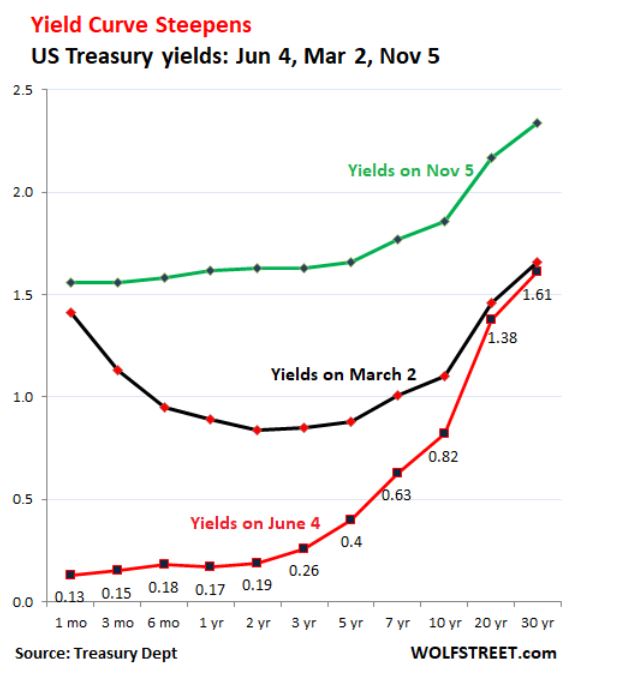

Questo fenomeno puo’ essere visualizzato meglio mettendo in relazione tutti i rendimenti dei titoli di stato, da quelli a brevissima scadenza a quelli a lunghissimo termine, come fatto in questa figura:

Le prime due curve in alto, di colore verde e nero, mostrano la sequenza dei rendimenti di questi titoli come appariva a marzo e a novembre scorsi.

Invece la curva rossa piu’ in basso mostra la curva attuale, molto piu’ ripida delle due precedenti a causa dell’impennata dei rendimenti dei titoli a 10, 20 e 30 anni (che rendono, rispettivamente, 0,82, 1,38 e 1,61 in percentuale).

Ora, secondo le banali leggi economiche che si studiano all’università, i tassi d’interesse possono aumentare solo per due ragioni: un sensibile miglioramento dell’economia (ma non è il nostro caso), oppure l’aspettativa di una incipiente inflazione…

Ma in quali settori si riverserà questa ondata inflattiva?

E’ ancora presto per dirlo.

Negli ultimi dieci anni, le politiche monetarie della Fed sono riuscite a scatenare una forte inflazione limitata ai soli titoli di borsa (e infatti, nel nostro articolo di ieri abbiamo cercato di prevedere i tempi di questa prossima impennata delle quotazioni).

Questa volta pero’ non è detto che l’inflazione si limiterà solo alle borse.

I mercati del forex e dei titoli di stato ci stanno dicendo che la dimensione della liquidità che sta per essere messa in gioco è talmente fuori misura da poter cambiare le carte in tavola.

L’economia a cui ci siamo abituati per anni, basata sui tassi a zero, con prezzi bassi al consumo e alti rendmenti nelle borse, potrebbe presto lasciare il posto a un nuovo assetto di cui non conosciamo ancora i dettagli.

Siamo alle porte di grandi cambiamenti che andranno valutati nel corso dei prossimi mesi, per individuare opportunità e rischi che ora non siamo ancora in grado di prevedere.

Su questo blog, nella nostra newsletter gratuita e nel nostro canale telegram, ti daremo tutte le informazioni in anticipo sui tempi, per consentirti di stare sempre al passo con le novità epocali che si stanno svolgendo sotto i nostri occhi.

Il team di Strategie Economiche