Oggi trattiamo un argomento cardine dell’economia attuale: l’aumento dei tassi d’interesse dei titoli di stato americani a lungo termine.

Questi tassi, che influenzano in vari modi diversi aspetti cruciali dell’economia, non sono influenzati dalla politica monetaria della banca centrale americana, ma solo dal mercato.

Nel nostro articolo precedente avevamo analizzato l’influenza di breve termine del mercato dei derivati su questi tassi.

Oggi descriviamo un altro fenomeno che si affianca al precedente, cioè lo squilibrio piu’ allarmante tra una offerta in continuo aumento e una domanda in continua riduzione.

L’aumento dell’offerta dei titoli di stato è determinata dall’incremento delle voci di spesa del governo, che, già quasi fuori controllo, probabilmente avrà una accelerazione per finanziare le guerre in Ucraina e Israele.

La riduzione della domanda invece è determinata essenzialmente dalla riduzione dei compratori esteri, come la Cina, il Giappone e altri.

Questi paesi, invece di comprare, stanno vendendo quantità crescenti di titoli di stato americani.

E non lo fanno per provocare una “dedollarizzazione” dell’economia, ma perché non riescono a fare fronte ai prezzi crescenti dei beni e le materie prime che sono quotati in dollari.

Questi paesi quindi liquidano obbligazioni e altri titoli americani, ottenendo in cambio i dollari di cui hanno disperato bisogno per sopravvivere. Tutto qui.

L’inflazione dei beni quotati in dollari sta quindi facendo crollare la quota di detentori stranieri del debito americano.

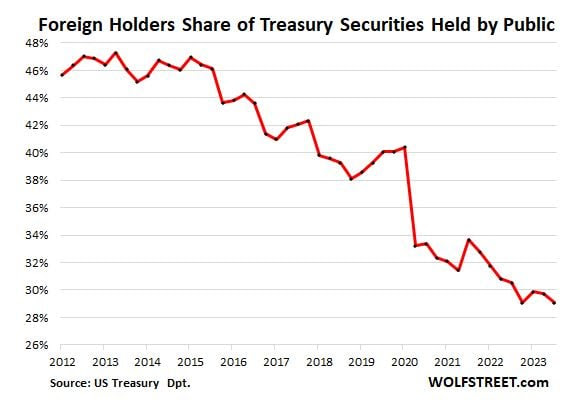

Come mostra il grafico sotto, dieci anni fa i paesi esteri detenevano il 45% del debito pubblico statunitense, mentre ora, nonostante l’aumento delle loro partecipazioni in questo ultimo periodo, la loro quota è scesa al 29%:

I paesi che ancora comprano titoli di stato americani, come la Svizzera, diversi paesi europei e alcuni paradisi fiscali, come le Cayman, dietro sollecitazione del loro potente “alleato”, stanno incrementando gli acquisti, ma non abbastanza velocemente da tenere il passo con la folle crescita del debito americano.

Per tale ragione, altri acquirenti devono essere attratti in questo mercato.

Ma dal momento che la Fed, come sappiamo, è impegnata in un QT e quindi non sta acquistando nuovi titoli di stato americani per sostituire quelli che ha in scadenza, restano gli acquirenti del libero mercato: banche, fondi obbligazionari, compagnie assicurative, fondi pensione, altri investitori istituzionali e privati.

Questi acquirenti, appunto, fanno parte del libero mercato. Non hanno alcun obbligo politico o istituzionale a comprare il debito americano. Perciò devono essere attratti da rendimenti più elevati…

Quindi, riassumendo ancora, la situazione è questa: la spesa in deficit da parte del governo americano, ormai quasi fuori controllo, deve essere finanziata, inondando il mercato con enormi quantità di titoli del Tesoro che hanno bisogno di trovare acquirenti.

Il rendimento di questi titoli è l’unico modo per convincere un numero sufficiente di investitori a comprare.

Perciò, i tassi dei titoli di stato americani a lunga scadenza aumentano, finché non soddisfano la loro scarsa domanda.

Con l’ultima emissione, gli acquirenti di queste obbligazioni hanno trovato il 5% un rendimento abbastanza interessante. Perciò oggi i tassi si sono fermati a tale livello.

Ciò non toglie che altri potenziali acquirenti sperano che i rendimenti aumentino ulteriormente e compreranno solo quando la soglia del 5% verrà superata.

In altre parole, il mercato dei titoli di stato americani ha imboccato un circolo vizioso.

Piu’ il governo aumenterà le emissioni dei titoli per finanziare guerre e altre spese ormai fuori controllo, piu’ l’offerta di questi titoli dovrà soddisfare una domanda sempre piu’ bassa, piu’ i tassi aumenteranno, piu’ aumenterà la spesa del governo per pagare gli interessi su questi tassi.

Useremo questo articolo come base per discutere alcune importanti conseguenze di questa spirale fuori controllo.

Qui però vorrei concludere con una riflessione che pochi hanno fatto in relazione a questo problema.

Molti dimenticano infatti che nell’economia contemporanea c’è un’altra importante categoria di compratori del debito americano: le società che gestiscono le stablecoin peggate al dollaro…

Anche tutti coloro che comprano queste stablecoin, o almeno quelle che sono chiaramente collateralizzate con titoli di stato americani, come USDC, PYUSD, ecc, sono in pratica compratori di debito americano…

Pensi ancora che in America abbiano voglia di eliminare l’uso di queste valute e quello delle criptovalute in genere, entrambi strettamente connessi? O che l’Unione Europea vieterà l’uso di queste stablecoin in base alle sue nuove normative, dichiarando in pratica un embargo sul dollaro?

Io avrei seri dubbi in proposito…