Chi legge abitualmente Strategie Economiche sa bene qual è la nostra posizione sui metalli preziosi: il loro prezzo è manipolato almeno dal 2013 in modo da non superare una certa soglia massima, quindi non facciamoci illusioni.

Sarebbe troppo lungo riprendere qui il discorso sulla manipolazione, fenomeno che seguiamo da anni e riteniamo ben documentato con un grado di probabilità del 98%.

Chi vuole approfondire questo importante aspetto che crea conseguenze molto gravi in tutto il sistema finanziario, può consultare i siti che se ne occupano in modo esplicito:

https://www.bullionstar.com/blogs/ronan-manly/central-banks-care-gold-price-enough-manipulate/

https://www.bullionstar.com/blogs/koos-jansen/gold-price-manipulation-goes-mainstream-on-german-tv/

https://www.tfmetalsreport.com/blog/8252/econ-101-silver-market-manipulation

https://www.rt.com/business/421618-central-banks-manipulating-suppressing-gold/

Banker admits gold price manipulation

http://news.goldseek.com/GATA/1522858034.php

Se quindi di fatto la manipolazione esiste, bisogna anche dire che questa non è certamente infallibile e può sfuggire di mano in certi casi.

Perché ciò accada, è sufficiente che un evento catastrofico (o ritenuto tale dai mercati) instauri una corsa agli acquisti così forte e sostenuta nel tempo da riuscire a superare i periodici movimenti a ribasso fatti dai manipolatori che operano nel mercato dei futures.

Più lunga la durata di questa massa di ordini di acquisto, più alto il prezzo che i preziosi possono raggiungere prima che le acque si calmino.

Tengo a precisare che in questo articolo non stiamo per annunciare alcuna catastrofe del genere e che quindi siamo ancora lontani dal sogno di tutti gli appassionati del settore, cioè vedere l’oro a 4.000 o a 10.000 dollari.

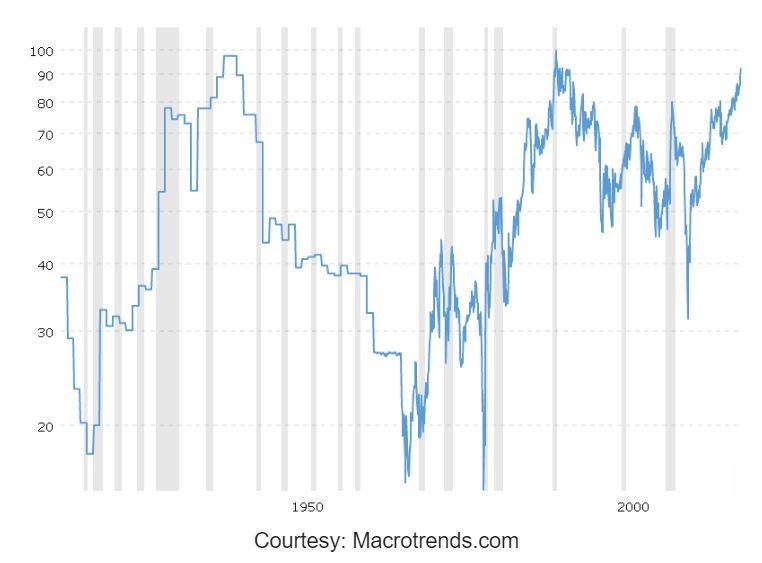

Ci occuperemo invece di un indicatore molto seguito da chi investe nei preziosi: il gold/silver ratio, cioè il rapporto delle quotazioni di oro e argento.

Questo ratio ha infatti raggiunto pochi giorni fa un livello estremo assoluto:

Se andassimo a ritroso dai tempi biblici fino a oggi, troveremo che vi sono stati periodi nell’antichità in cui il ratio è stato addirittura alla pari, cioè 1:1; anche se in media, secondo gli storici, il valore fino all’epoca moderna si era aggirato intorno a 12:1 – 16:1 a favore dell’oro ovviamente. Solo negli ultimi 40 anni questo valore ha iniziato a viaggiare in un range compreso tra 30:1 a 85:1, quest’ultimo considerato come “estremo”.

Tutto questo per dare la giusta prospettiva al valore che il ratio ha raggiunto nelle settimane scorse, cioè un insolito 93:1!

Il grafico mostrato sopra, che rappresenta “solo” 104 anni di storia di questo ratio, ci dice inoltre che, ad eccezione di un breve periodo intorno al 1991 in cui il ratio, da valori simili a quello attuale è ulteriormente salito fino a 99:1, in tutti gli altri casi analoghi (in cui cioè il ratio si è assestato poco sopra 90:1) questo rapporto si è sempre riequilibrato, e in modo veloce, verso livelli molto inferiori.

Il che vuol dire, in parole semplici, che quando il rapporto raggiunge un livello così estremo dobbiamo quasi sempre aspettarci un rapido ridimensionamento verso valori più “normali”.

Ora, trattandosi di un “ratio”, cioè di un rapporto, tale ridimensionamento può essere raggiunto in due modi: sia abbassando il numeratore (cioè con un ribasso dell’oro), sia aumentando il denominatore (cioè con un rialzo dell’argento).

Di conseguenza, visto che le prospettive di un probabile allentamento monetario del dollaro da parte della Federal Reserve e le crescenti tensioni internazionali rendono oggi meno probabile un ribasso dell’oro, il facile ragionamento di molti analisti è che la forte tendenza al riequilibrio del ratio potrebbe con molta più probabilità spingere in alto il prezzo dell’argento.

A questo punto però entra in ballo il fattore “manipolazione” che abbiamo citato all’inizio e che scompagina questo troppo facile ragionamento.

Se segui i metalli preziosi hai potuto constatare anche tu quante volte quest’anno gli appassionati del settore hanno previsto un formidabile rialzo dell’oro o dell’argento che puntualmente non si è verificato.

A me sembra infatti che oggi assistiamo a un tira e molla tra le posizioni a rialzo degli investitori, che giustamente considerano maturi i tempi di un riallineamento di tutti i preziosi verso quotazioni consone al periodo, e le posizioni a ribasso dei manipolatori che finora sono sempre riusciti (anche se a fatica) a riportare le quotazioni verso la soglia di tolleranza decisa dalle banche centrali, che, ricordiamo, per l’oro è al di sotto dei 1.400 dollari e per l’argento sotto i 17 dollari.

Il risultato è che le quotazioni dei preziosi sembrano da lungo tempo congelate in un range strettissimo da cui non riescono a smarcarsi, con buona pace dei giornalisti economici sempre pronti ad annunciare l’ennesimo boom di questo mercato.

Quindi la morale della favola è che questo livello estremo, davvero estremo, raggiunto dal gold-silver ratio è certamente un’occasione troppo ghiotta per essere ignorata. Ma d’altra parte, bisogna trattarla con cautela, senza farsi entusiasmare troppo dalla tendenza allo “scoop” dei media economici.

Cosa vuol dire questo in pratica?

Te lo spiego con un esempio reale.

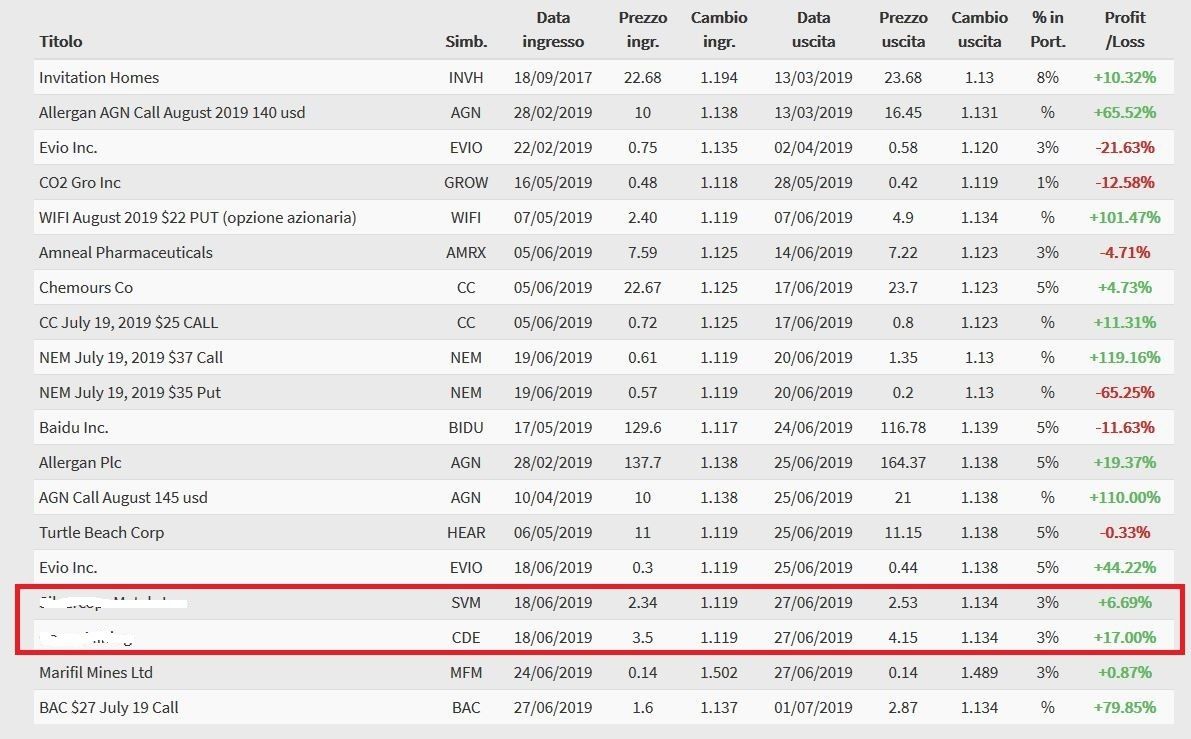

Il 18 giugno, quando l’oro a 1.360 dollari aveva fatto salire il ratio ai livelli che abbiamo detto, ho tentato un trade con due titoli minerari legati all’argento (rettangolo rosso nella figura sotto) da cui sono uscito (senza perdite, anzi con un piccolo gain) il 27 giugno (oro a 1.414), poco prima che il prezzo dell’argento, dopo una falsa partenza, tornasse il 7 luglio ai soliti livelli, deludendo i fanatici del gold-sliver ratio:

Tutto questo per dire che un trade basato su un indicatore del genere, purtroppo falsato dalla costante manipolazione dei mercati, va trattato in modo da non creare perdite e senza pesare troppo sull’intera gestione di un portafoglio titoli, sia in termini di somme investite che di tempo speso per tenere aperta la posizione.

In questi giorni il ratio resta sempre al di sopra di 90:1, ma non insisto a provocare la sorte, attendendo un momento di maggiore “ispirazione” per ritentare il trade; mentre, come vedi dalla figura sopra, preferisco guadagnare con trade di altro tipo.

Volendo riassumere il tutto in uno schema di azione: in base ai ragionamenti fatti finora, non considero il gold-silver ratio un buon indicatore per trade lunghi e cercherei al contrario di approfittare di quelle brevi infatuazioni che fanno credere ai trader che è giunto il momento del riscatto dell’argento.

Una volta percepito che il “sentiment” va in quella direzione, apro delle posizioni in alcuni titoli minerari selezionati, che siano legati all’argento e siano estremamente sottovalutati, in modo da avere il massimo gain in caso di successo.

Se il gold-ratio si rivela insufficiente a scatenare il prezzo dell’argento, almeno avrò guadagnato in un trade di breve basato sulle aspettative di tale scatenamento. Se invece l’argento si scatena davvero, sarò già nella posizione giusta per avere un gain ben superiore.

Naturalmente, questo tipo di titoli non seguirà fedelmente la quotazione dell’argento, perché saranno influenzati anche dalle loro attività societarie e dal comportamento dei trader nei confronti di questo singolare mercato. Quindi consiglio di usare questi titoli solo se si ha una certa esperienza del settore minerario.

Purtoppo in questo caso non possiamo fare leva usando le opzioni, quindi dobbiamo cercare di ottenere il massimo attraverso una attenta selezione di questi titoli azionari….

E se stai pensando: allora perché non usare semplicemente un future sull’argento? Ti rispondo che per me se c’è un trade a rischio di andare in “trade out” è proprio questo. Ed io non sopporto questo rischio inutile creato ad arte dalle piattaforme per fregare soldi alla gente.

Intendiamoci: la tabella mostrata sopra testimonia il fatto che anch’io a volte mi impongo dei “trade out” (cioé chiudo dei titoli in perdita per non peggiorare le cose), ma lo faccio quando ho abbastanza gain che facciano da contraltare positivo, non certo perché obbligato da una piattaforma che sbrocca sui capricci del mercato.

Spero che questo ragionamento sia stato utile per te e, nel caso tu voglia approfondire queste e altre mie strategie di trading, ti invito a provare il servizio di trading per cui collaboro:

CLICCA QUI PER ISCRIVERTI A STRATEGIE PORTFOLIO

Buon trading!

Richard Clarck, analista e coordinatore di Strategie Portfolio