In Strategie Economiche siamo famosi per la capacità di anticipare i principali trend economici con largo, anzi, spesso enorme anticipo.

Ad esempio, mentre a marzo 2020 i media erano concentrati sulla deflazione indotta dai lockdown, noi avevamo spiegato qui per filo e per segno come e perché sarebbe arrivata l’inflazione.

Piu’ di recente, a gennaio 2023, siamo stati fra i primi a segnalare qui l’arrivo della disinflazione mentre tutti i media si stracciavano ancora le vesti per l’inflazione.

Questa capacità di previsione non ci deriva da una qualche particolare bravura, nè da poteri paranormali. Spesso è causata dal semplice fatto che i media ignorano i dati, non sanno interpretarli, oppure tengono conto solo dei dati a breve termine.

Vi sono in realtà numerose società di analisi capaci di prevedere l’economia anche meglio di noi, ma in genere pubblicano i loro risultati per un ristretto pubblico di esperti o per clienti a pagamento.

Il loro – e il nostro – unico merito, se ve n’è uno, è quello di leggere con onestà e obiettività i dati ufficiali che vengono pubblicati dalle banche centrali, dalle società internazionali di monitoraggio e da altre entità private o governative. Tutto qui.

In questo articolo prenderemo spunto ancora una volta dai dati ufficiali che sono sotto gli occhi di tutti, ma che pochi leggono in modo approfondito.

Nei dati sull’inflazione pubblicati ieri in America infatti, c’è un dato che ha attirato la nostra attenzione e ci ha spinto a pubblicare questo articolo. Articolo che non è ancora una previsione di qualcosa che accadrà, ma una ipotesi preliminare da verificare col tempo (verifica che faremo nel nostro canale Telegram e nella newsletter gratuita).

Vediamo di cosa si tratta.

I dati americani sui prezzi generali e core di ieri hanno mostrato, come quelli dei trimestri precedenti, un rallentamento dell’inflazione, per quanto meno rapido del previsto.

Tecnicamente, in economia questo rallentamento viene chiamato “disinflazione”.

Tuttavia i dati di ieri hanno mostrato, per alcuni ristretti settori commerciali, qualcosa che può essere confusa con la disinflazione e che viene detta tecnicamente “deflazione”.

Qual è la differenza tra disinflazione e deflazione?

E’ molto semplice:

Disinflazione = rallentamento dell’inflazione. Cioè i prezzi continuano ad aumentare, ma sempre meno.

Deflazione = diminuzione dei prezzi. Tutte le forze che spingono l’inflazione si annullano; quindi i prezzi iniziano a calare.

Ora, nei dati di ieri è apparsa per la prima volta la deflazione in questi settori:

giocattoli (-2,8%), mobili (-3,1%), elettrodomestici (-3,5%), materiale scolastico (-4,8%) e biglietti aerei (-12,1%).

Vorrei essere chiaro: questi dati non indicano ancora che potrebbe esserci una deflazione in tutta l’economia americana. Ma di sicuro c’è l’inizio di una tendenza, soprattutto nelle aree sensibili ai tassi di interesse.

Come ho detto prima, solo un costante monitoraggio dell’economia potrà dirci in futuro se arriveremo a una deflazione generalizzata.

Per ora mi limito ad anticipare alcuni aspetti che possono essere utili a chi investe.

Ad esempio, qual è l’effetto della deflazione sui mercati?

Molto semplicemente, la deflazione, cioè l’abbassamento dei prezzi dei beni di consumo, può comportare una riduzione dei profitti delle aziende, a cui può fare seguito una recessione economica.

Ma le cose non sono sempre cosi’ semplici…

In occidente ad esempio, abbiamo avuto, per quasi 30 anni, una specie particolare di deflazione che non ha causato una recessione visibile, perché era prodotta in modo “artificiale” dalle banche centrali.

Come si sa, in quel lasso di tempo le banche centrali hanno portato i tassi d’interesse sempre piu’ in basso, creando un nuovo tipo di economia basata sul debito.

Questo nuovo contesto economico ha comportato una progressiva perdita d’acquisto della moneta, ma allo stesso tempo anche una deflazione dei prezzi che ha mascherato tale svalutazione.

Per questo motivo le borse si sono costantemente apprezzate e, tranne brevi periodi, come le crisi del 2008 e del 2012, non hanno mai veramente tenuto conto di una possibile recessione come effetto della deflazione.

In occidente abbiamo però anche avuto 9 episodi di deflazione vera e propria, cioè causata da fattori economici e non creata a tavolino dalle banche centrali.

Ad esempio, nei quattro anni compresi tra il 1930 e il 1933 i prezzi in America calarono rispettivamente del 3%, 9%, 10% e 5%.

Nel 1938 e 1939 i prezzi scesero del 2% e del 1,3%.

Nel 1949 e nel 1955 i prezzi calarono dell’1% e dello 0,3%.

Infine, nel 2009 i prezzi scesero dello 0,4%.

La performance dei mercati in tutti questi periodi considerati è stata sempre in due fasi: una prima reazione negativa e poi una forte ripresa.

In alcuni casi, la ripresa è avvenuta in anticipo rispetto alla deflazione stessa, come ad esempio nel periodo compreso tra le recessioni del 1953-1954 e del 1958, detta anche “recessione di Eisenhower”.

In quel caso, la guerra di Corea aveva provocato una forte inflazione, seguita da un aumento dei tassi di interesse. Ma nonostante questo, nel 1954 le azioni aumentarono del 53%, prima che la deflazione si manifestasse l’anno successivo.

Il fatto che la ripresa delle borse inizi prima o dopo la deflazione dipende dalla presenza o meno di interventi monetari della banca centrale.

Ad esempio, nella deflazione del 2009 la ripresa delle borse avvenne soprattutto a causa dell’inizio della lunga stagione dei tassi negativi della Federal Reserve, quindi si presentò dopo la deflazione stessa.

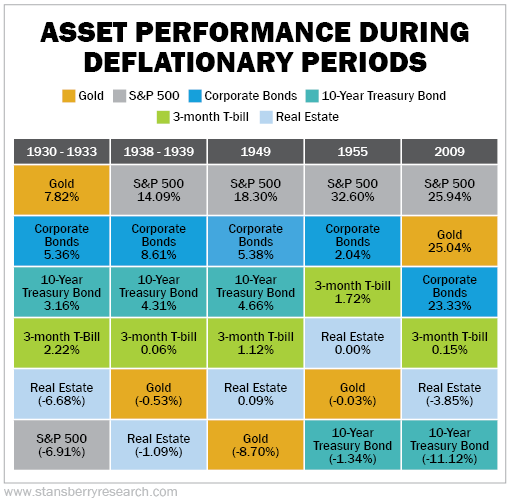

Nella tabella qui sotto possiamo vedere le maggiori o minori performance di diversi asset di investimento nei periodi di deflazione considerati:

Come si vede, c’è una certa variabilità di risultati, che dipende dalla grande differenza delle economie esistente in periodi cosi’ lontani tra loro, ma anche dalla differente gravità della deflazione (in realtà solo negli anni ’30 la deflazione fu lasciata salire a livelli davvero pericolosi).

Nella maggioranza dei casi e degli asset, ad esclusione dei titoli di stato, la deflazione non portò affatto a performance molto negative, ma al contrario, in molti casi fu un toccasana, soprattutto per il mercato azionario.

Ritornando ai giorni nostri, è molto probabile che, prima di arrivare a una deflazione generalizzata, la banca centrale interverrà con adeguate politiche monetarie (taglio dei tassi, ecc.). Queste già di per sé sono state previste da alcuni esponenti della Fed, come sa bene Wall Street. Quindi, è probabile che non arriveremo mai a una deflazione vera e propria.

Tuttavia, come già detto, non bisogna abbassare la guardia e quindi la situazione deve essere monitorata…E noi saremo sempre all’erta su questo…