Chi ci segue da più tempo, sa che siamo arrivati ad assumere una posizione molto particolare sull’oro.

Puoi rileggere in questo articolo del 18 marzo i punti essenziali di questa posizione.

Detta in due parole: la nostra opinione è che anche quando ci sono fattori di rialzo dei prezzi, non possiamo più ignorare il fatto che l’oro viene costantemente manipolato a ribasso dalle banche e da altre istituzioni (lo abbiamo ampiamente dimostrato in altri articoli, che puoi ritrovare facilmente, perché sono citati e linkati nell’articolo di marzo).

Di conseguenza, come è già successo infinite volte, all’oro non verrà mai permesso di sforare i livelli di resistenza che ruotano attorno ai 1300-1350 dollari l’oncia.

Questi livelli infatti, se superati, metterebbero in crisi il delicato equilibrio tra pressione a rialzo causata dal mercato dell’oro fisico (monete, lingotti e gioielleria) e la pressione a ribasso dei manipolatori, effettuata nel mercato dei derivati sull’oro (cioè il cosiddetto “oro di carta”, che non ha quasi più alcun rapporto con l’oro vero e proprio).

Abbiamo anche sostenuto che l’unico caso in cui queste resistenze di guardia possono essere sforate a dispetto dei manipolatori è di fronte a notizie di cronaca molto gravi (guerre, crisi economiche, crash di borsa).

Ed oggi ci troviamo proprio in un periodo in cui queste notizie (vere o presunte, non importa) potrebbero innescare un rialzo del genere. Per questo abbiamo deciso di ritornare sull’argomento.

Dal punto di vista dei grafici, i soliti analisti finanziari stanno iniziando a segnalare con un certo ottimismo il superamento di alcuni livelli di resistenza sia dell’oro che dell’argento.

In particolare, a livello di grafico giornaliero, i titoli di borsa sull’oro (rappresentati dall’indice Gold Bugs Index) ha già superato le medie mobili a 50 e 200 giorni (linea blu e rossa) nel suo canale rialzista molto netto iniziato a fine marzo.

Nell’ultima settimana il settore aurifero ha persino rotto a rialzo le linee di resistenza stabilitesi nel lungo periodo di correzione a ribasso iniziato quest’estate, dopo la brexit:

Anche l’argento ha rotto le sue resistenze, e lo ha fatto prima dell’oro, il che di per sé è un elemento “bullish” in più (quando l’argento anticipa l’oro a rialzo, l’oro lo segue quasi sempre):

Se poi guardiamo al trend di lungo termine dell’oro, notiamo che il rialzo del 3% fatto dall’oro in appena 7 giorni, cioè tra il 5 aprile (circa 1250 dollari l’oncia) e giovedi scorso (circa 1288 dollari l’oncia) è stato un chiaro segnale di forza.

Il grafico sotto, che rappresenta il trend a dieci anni del metallo giallo, mostra ancora meglio questa forza, visto che l’oro adesso sta tentando di sfondare una “antichissima” resistenza a ribasso che ne ha sempre minato la corsa a rialzo fin dal 2011:

Dal nostro punto di vista, questa vecchia resistenza non è altro che l’espressione grafica dell’azione dei manipolatori, che proprio dal 2011, quando i governi di tutto il mondo hanno iniziato la politica dei tassi d’interesse a zero, hanno iniziato a distruggere ogni trend a rialzo dell’oro di lungo termine.

[ Per la cronaca, lo scopo di questa manipolazione a ribasso era (ed è) evitare che gli investitori sostituiscano, fra gli asset “difensivi” dei propri portafogli, i titoli di stato (sempre meno redditizi) con l’oro.]

Quindi, se ti stai chiedendo se oggi l’oro riuscirà finalmente a invertire a rialzo anche nel trend di lungo termine, considera che tutti questi segnali di rialzo, come già detto, sono dovuti solo ai venti di guerra di Trump e alle turbolenze politiche nel mondo.

Non badare quindi all’ottimismo degli analisti e alle loro complicate dissertazioni, ma piuttosto tieni presente il nostro principio di base, secondo cui l’oro riesce a sfuggire ai manipolatori solo in casi estremi (crash di borsa, guerre, ecc.).

Guardati intorno e giudica tu stesso se ci sono le condizioni per questo rialzo…

La guerra in Corea ci sarà?

Le elezioni francesi e poi quelle inglesi (l’ultima novità della settimana) porteranno ulteriore instabilità politica?

Sono queste le cose da tenere presente. Lascia perdere i grafici…

Come abbiamo già detto a marzo, se fosse per le motivazioni economiche, l’oro dovrebbe già essere a 2000 dollari l’oncia e oltre.

I fattori che (manipolazione a parte) farebbero salire l’oro alle stelle ci sono tutti e ogni giorno se ne aggiungono di nuovi.

A questo proposito, voglio anche passarti una notizia sconosciuta ai media e di cui avevamo parlato in questo articolo del lontano luglio 2016.

A luglio avevamo anticipato che il World Gold Council, l’organo internazionale di controllo e audit dell’oro, e l’Accounting and Auditing Organization for Islamic Financial Institutions (AAOIFI), che decide gli standard di ciò che è lecito ai musulmani in termini finanziari, si stavano accordando per rilasciare un vademecum che avrebbe stabilito le regole con cui l’oro può essere commerciato nell’Islam.

Ebbene, il vademecum è finalmente uscito e quindi da oggi ogni musulmano (e si tratta di circa 100 milioni di persone) potrà fare transazioni in oro con regole certe e senza il pericolo di incorrere in sanzioni religiose.

Una curiosità in questa notizia è che il vademecum, ai punti 3/2/2 e 3/2/3 (a pagina 9 del documento che trovi qui) vieta espressamente il commercio dei derivati dell’oro…il cosiddetto “oro di carta” di cui abbiamo già parlato.

E’ una notizia bullish sull’oro…e come ti dicevo, dal punto di vista economico i prezzi dell’oro dovrebbero esplodere a rialzo.

Ci sono poi tanti altri fattori “bullish” che si stanno sempre più affermando:

- i depositi hanno raggiunto livelli record di scarsità del metallo fisico

- in India, nonostante le ultime leggi governative volte a distruggere la millenaria passione degli Indiani per l’oro, il commercio di oro è tornato ai livelli di sempre

- andiamo verso una scarsità record nella produzione di oro da miniera.

- il grado di purezza dell’oro grezzo estratto dalle miniere è sceso del 60% (rispetto ad esempio al rame, che è sceso solo del 30%)

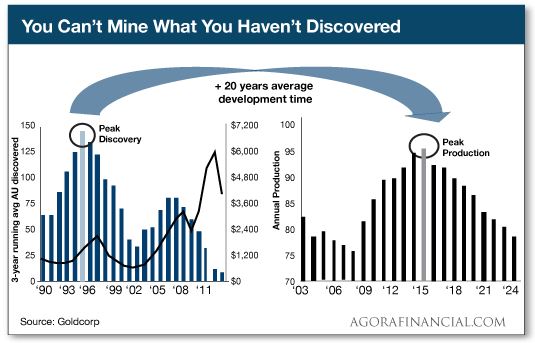

- c’è ormai un divario di 20 anni tra le nuove scoperte di giacimenti e la produzione di oro raffinato (significa che l’oro che era stato scoperto è già stato quasi tutto raffinato e quindi, visto che le nuove scoperte sono quasi zero, la produzione di nuovo oro raffinato non potrà che schiantarsi a sua volta):

In un mondo “normale”, tutti questi aspetti indicherebbero che l’oro è una risorsa sempre più scarsa sul pianeta e di conseguenza il prezzo di questo metallo dovrebbe arrivare a livelli incredibili.

Per questo, l’opera dei manipolatori è ormai così evidente che non può più essere negata.

Quindi, in conclusione, ancora una volta ti dico: se vuoi fare trading speculativo sull’oro, guarda le notizie del telegiornale e dimenticati le leggi economiche.

Se vedi arrivare una bella crisi, compra titoli in borsa legati all’oro e rivendili quando ti sembra che il picco dell’allarme è arrivato al massimo.

Quando tutto sarà finito, i manipolatori riusciranno nuovamente a portare l’oro nel suo range laterale-ribassista e a quel punto non potrai che fare trade di breve termine.

Non c’è altro modo per trattare speculativamente questo metallo.

Almeno, finché la scarsità di oro fisico nei depositi sarà così estrema da scatenare il panico fra chi detiene i derivati sull’oro…

…certo, questa è una storia del tutto diversa…e te la racconteremo puntualmente quando saremo vicini al punto di non ritorno. Non oggi, però…

Per ora non ci siamo ancora, purtroppo…

Ma resta sintonizzato coi nostri articoli. Ti prometto che non verrai preso di sorpresa quando succederà…

E se non lo hai ancora fatto, iscriviti gratis per ricevere i nostri articoli comodamente via email.

Alla tua prosperità!

il team di Segnali di Borsa